Julio Boltvinik

PRD: reforma fiscal progresista

EL SECRETARIO DE HACIENDA dejó en claro el miércoles, en entrevista en la radio, que las iniciativas de reforma a las leyes del IVA y del impuesto sobre la renta fueron rechazadas en el Congreso, y dijo que ahora ''estamos trabajando'' en otras opciones razonables. Dio a entender que esas opciones apuntan hacia una generalización del IVA con excepciones (canastas básicas de medicinas y alimentos) y a una menor reducción en las tasas del ISR. Entre líneas, el ''estamos'' se refería al gobierno, el PAN y el PRI. El PRD ha sido excluido, otra vez, de la negociación en lo oscurito. Sin embargo, al morir la iniciativa oficial el terreno de la discusión se desplaza hacia las propuestas alternativas.

EL PRD PRESENTO EN conferencia de prensa, este miércoles, una propuesta de reforma fiscal integral. Además del mérito de haber presentado una propuesta amplia, cabe destacar el mérito político de haber unificado al partido en torno de ella. Como se puso de manifiesto en la conferencia de prensa, la iniciativa fue presentada por el CEN del PRD, por las fracciones parlamentarias en ambas cámaras, y por Ricardo Monreal, quien habló a nombre de la ANAGO. El mérito político es de varias personalidades del partido (Amalia García, Jesús Ortega), pero particularmente del senador Demetrio Sodi de la Tijera, cabeza del PRD en la Comisión de Hacienda del Senado, quien formó un grupo de trabajo que ha venido trabajando desde hace varios meses, lo que hizo posible que la propuesta del PRD esté fundada en un análisis técnico serio.

ESTE HECHO, A LA LUZ DE la muerte de la iniciativa oficial, abre la posibilidad de que el PRD entre al debate por la reforma y, lo más importante, que se apruebe una reforma fiscal menos regresiva que la contenida en la iniciativa descartada. En mi opinión, este segundo elemento puede ocurrir aunque el PRD no entre al debate con las otras fuerzas, dado que la pura presencia de la propuesta del PRD puede influir en las discusiones PRI-PAN (gobierno). Para ello será necesario llevar a cabo una campaña de medios suficientemente poderosa para que se sienta la presencia de la propuesta. Lo ocurrido en la conferencia de prensa no es suficiente. Además, la propuesta debe traducirse en iniciativas legales (lo que según entiendo está en marcha) y requiere más elaboración en algunos aspectos que se comentan más adelante.

La propuesta del PRD

LA PROPUESTA ESTA CONTENIDA en un folleto de 98 páginas que se distribuyó a los medios y que contiene las láminas que se proyectaron en la conferencia de prensa. No existe un documento adicional que respalde este texto de presentación que, por su naturaleza visual, obliga a convertir las ideas en píldoras breves. Este sería, en mi opinión, uno de los avances adicionales que tendría que realizar el PRD: además de las iniciativas legales, los textos analíticos y justificativos de las propuestas, que podrían servir como exposición de motivos de las iniciativas. La propuesta comprende los siguientes aspectos tributarios (que están precedidos de consideraciones sobre la política económica y sobre la orientación del gasto público): impuesto sobre la renta (ISR), impuesto al valor agregado (IVA), federalismo fiscal, tarifas eléctricas, y evasión y administración tributaria.

La reforma al ISR

EL ISR, SEÑALA EL documento, ''debe ser el eje de la política tributaria''. El planteamiento enumera los siguientes elementos para la reforma del ISR: 1) Todas las personas que reciben un ingreso deben ser contribuyentes. 2) Se acumulan todos los ingresos de las personas físicas (salarios, sueldos, honorarios, intereses, dividendos, regalías, rentas ) a fin de hacer efectivamente progresivo el impuesto. 3) Quedan exentos los ingresos hasta de cuatro salarios mínimos. 4) Se deroga la Cuenta de Utilidad Fiscal Neta (Cufin) para que las personas físicas acumulen los dividendos en su declaración anual. 5) Las prestaciones a los asalariados se mantienen exentas. 6) Se mantiene la tasa máxima de 40 por ciento a las personas físicas y se bajan las tasas para los ingresos intermedios. 7) Se mantiene la tasa cero y el crédito fiscal, lo que conjuntamente resulta en un impuesto negativo para los ingresos menores a cuatro salarios mínimos.

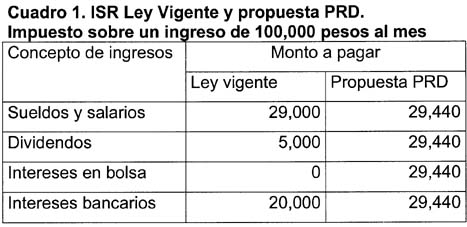

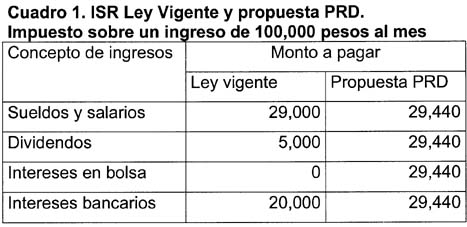

LA LEY DEL ISR vigente exime de la acumulación, para fines de la declaración personal anual, los ingresos por dividendos, regalías, intereses y ganancias de capital. Además, exime del ISR los pagos de intereses provenientes de Cetes y otros valores manejados a través de la bolsa de valores. En consecuencia, estos ingresos, los más concentrados de todos, pagan o cero impuestos o solamente la cuota fija que se retiene en la fuente (por ejemplo, 20 por ciento en los intereses pagados por los bancos). En el caso de los dividendos, la Cufin permite que la empresa retenga 5 por ciento sobre dividendos distribuidos y que éstos no sea acumulen al ingreso personal. Así, los verdaderamente ricos, que obtienen ingresos muy altos por intereses en bolsa y dividendos, prácticamente no pagan impuestos. En el cuadro se comparan los impuestos que pagan con la ley vigente y lo que pagarían con la reforma del PRD, quienes perciben sueldos y salarios, intereses en bolsa, intereses bancarios y dividendos. Como se aprecia, los ingresos provenientes de la riqueza previamente acumulada pagan cero, cinco o 20 por ciento de impuestos. Naturalmente, sólo los pequeños ahorradores pagan 20 por ciento. Los grandes pagan cinco o cero por ciento. Es decir, se premia al rentista. En cambio, vivir del trabajo propio, a este nivel de ingresos, paga 29 por ciento. Con esto se desincentiva el trabajo profesional.

POR ESO, LA REFORMA DEL PRD plantea la acumulación de todas las fuentes, lo cual iguala el trato de los ingresos cualesquiera sea su fuente (véase cuadro). En estricto sentido, podemos afirmar que la ley vigente del ISR viola la norma de equidad impositiva de la Constitución, al no haber equidad en el ISR, ya que a un monto de ingresos iguales, los impuestos no son iguales.

QUIENES SE OPONEN a la acumulación de dividendos señalan que estos ingresos ''ya pagaron impuestos en la empresa'' y que gravarlos equivaldría a un doble impuesto. Es un argumento falso. Invertir en acciones no es lo mismo que ser ''dueño'' de una empresa. De hecho ya no hay tal cosa. Las empresas modernas y grandes son aparatos burocráticos que administra una élite profesional. Esta burocracia paga salarios a los trabajadores y dividendos a los accionistas. Todos los accionistas son rentistas. Algunos, además, ejercen una función empresarial porque tienen el control de la asamblea de accionistas y ocupan la presidencia de la empresa. Pero la mayoría invierten en acciones (valores de renta variable) como una opción a los valores de renta fija (bonos, obligaciones). Su ingreso es resultado de los cambios en el valor de sus acciones (lo que les genera ganancias o pérdidas de capital) y de los dividendos que obtengan. El régimen impositivo a las empresas es una de las variables (pero sólo una) de las que dependen sus ganancias. En numerosos países del mundo los dividendos, intereses y ganancias de capital se acumulan, entre ellos en Estados Unidos. En el caso de los intereses, y particularmente de los intereses en bolsa, ni siquiera cabe este argumento. Simplemente se subsidia, abiertamente, a los ricos sin justificación alguna.

OTRO CAMBIO QUE PROPONE el PRD es en el diseño de la tarifa del ISR a las personas físicas. Según la propuesta, en la tarifa básica de la ley vigente (artículo 80), las tasas van aumentando muy rápidamente, de tal manera que la tasa marginal se aproxima al nivel máximo a niveles medios de ingresos. Para remediar esto, la tarifa propuesta avanza más lentamente, lo que supone una desgravación a los niveles intermedios, lo cual tendería a compensarle a las clases medias (deciles 8, 9 y la mitad inferior de 10) el aumento a 20 por ciento en el IVA a muchos bienes por ella consumidos.

LA PROPUESTA DE UNA tarifa que aumenta de manera más gradual es buena e importante, pero la presentación de la misma es poco clara, ya que la comparación con la ley vigente no es justa, pues toma en cuenta sólo la tabla del artículo 80 (tarifa básica), pero deja sin considerar la del 80A (subsidio) y 80B (crédito fiscal). Para la difusión amplia, esta parte del documento tiene que corregirse.

Reforma a la Ley del IVA

LA PROPUESTA DEL PRD en materia de IVA, que me tocó presentar en la conferencia de prensa, es un resultado interesante de la interacción entre los técnicos y los políticos. La propuesta de reforma del IVA la he venido elaborando desde febrero de este año (véase Economía Moral del 9 y 23 de febrero, 2 de marzo, 6 y 20 de abril, 29 de junio, 3, 10, 17 y 24 de agosto). A partir de abril, me incorporé al grupo organizado por Demetrio Sodi. La propuesta original que desarrollé, presentada al grupo de trabajo y publicada en mi columna del 3 de agosto, tenía las siguientes características: 1) Se podría llamar base cero (parafraseando la expresión presupuesto base cero), ya que no daba por hecha ninguna de las disposiciones de la ley vigente. 2) Proponía eliminar todas las exenciones al IVA (obligando a todos los causantes a presentar declaraciones de IVA) y establecía tasas de cero, cinco, 10, 15 y 20 por ciento. 3) Aplicaba un criterio único para definir qué tasa le debería corresponder a cada bien o servicio: el carácter del bien como superbásico (tasa cero), básico (tasa cinco), de consumo generalizado (tasa diez), lujo (tasa quince) y superlujo (tasa veinte). 4) La clasificación del bien en las cinco categorías (y tasas) se hizo con el siguiente criterio (explicado intuitivamente, para la explicación formal véase mi columna del 3 de agosto): son superbásicos y básicos los bienes y servicios en los cuales el 50 por ciento más pobre de los hogares participa en el gasto total de los hogares con una proporción mayor que en el conjunto de los hogares. El 50 por ciento más pobre de los hogares participa con 21.9 por ciento del gasto total, pero en maíz en grano lleva a cabo 87 por ciento del gasto y realiza 53 por ciento del correspondiente a tortillas de maíz. Ambos caen en la categoría de super básicos. En medicamentos participa con el 27 por ciento, que queda clasificado como básico. Cuando los valores de esta participación se acercan a la media de 21.9 por ciento, los bienes quedan clasificados como de consumo generalizado. Es el caso del vestido, donde el valor es de 19.6 por ciento. Cuando los valores son mucho más bajos que 21.9 por ciento el rubro se clasifica en lujo o superlujo. En el primer caso, con 8.4 por ciento se encuentran las frutas procesadas, la gasolina con 10.3 por ciento, la educación superior privada con 6.1 por ciento, los libros con 3.2 por ciento, el transporte aéreo y las cuotas de autopista con 1.1 por ciento. La propuesta resultaba altamente distributiva y permitía captar (a 100 por ciento de eficacia) 28 mil millones de pesos.

LA PROPUESTA ORIGINAL perseguía un objetivo único: minimizar el daño a los pobres, haciendo más progresivo el IVA. En la discusión con los militantes del PRD se fue introduciendo otro objetivo sustancial: proteger los bienes valiosos (los alimentos, la educación, la salud). Para seguir con el símil presupuestal, la base cero se convirtió en una propuesta con muchos elementos regularizables, es decir, con decisiones tomadas anteriormente consideradas irreversibles. Esto fue ocurriendo en etapas del proceso de discusión, hasta que la propuesta de IVA que adoptó como suya el PRD tiene las siguientes diferencias con la propuesta original: 1. Los alimentos, los medicamentos, las consultas médicas, la educación privada, el transporte público, los libros, periódicos y revistas, no se sometieron al proceso antes descrito, sino que se declararon bienes valiosos en sí mismos, independientemente de quién los consuma, por lo que se optó por mantener su situación actual (exentos o tasa cero). 2. Se eliminó la tasa cinco y se mantuvieron las exenciones. 3. Se sometieron al procedimiento estadístico el resto de los bienes, los gravados con 15 por ciento. En los rubros clasificados como superbásicos, básicos y de consumo generalizado, se disminuyó la tasa de 15 a 10 por ciento. En los que tal participación en el gasto se sitúa moderadamente abajo de la media, bienes de lujo, se mantuvieron en tasa 15. Por último, donde su participación fue sustancialmente inferior a la media, los de superlujo, se aumentaron a 20 por ciento.

EL RESULTADO ES bastante bueno. La recaudación

adicional es menor (7 mil millones) pero en algún sentido es más

progresiva que la propuesta original. A reserva de presentar estos resultados

en detalle en próximas colaboraciones, resumo mi opinión

sobre la experiencia vivida: la interacción entre los planteamientos

técnicos y los políticos (en el caso del IVA) fue una experiencia

fructífera, aunque mejorable.