ECONOMIA MORAL

Julio Boltvinik

Diálogo PRD-SHCP

Encuentro PRD-SHCP/Segob

AYER TUVO LUGAR UN encuentro entre los titulares de la SHCP y de Segob, por una parte, y el Comité Ejecutivo Nacional (CEN), senadores, diputados y asesores del Partido de la Revolución Democrática (PRD). El tema fue la propuesta de reforma fiscal de este partido. El punto de desacuerdo en la reunión, que en términos generales fue cordial, se centró en si la propuesta conlleva o no una mayor recaudación fiscal. En materia de IVA no hubo objeciones, el secretario de Hacienda dijo que estaban estudiando la propuesta y que les preocupaban las complicaciones administrativas de tener varias tasas. Calificó la propuesta de imaginativa y aceptó que el impuesto se vuelve más progresivo.

SIN EMBARGO, COMO EN la propuesta del PRD, tal como lo expuse la semana pasada en este mismo espacio, el grueso de la recaudación adicional proviene de la acumulación de dividendos al ingreso personal anual, la polémica se centró en un asunto de hecho: el nivel de los dividendos en la economía mexicana.

Los dividendos en las cuentas institucionales

LA FUENTE PRIVILEGIADA, y casi única para tal fin, son las nuevas Cuentas Institucionales que, como parte de la contabilidad económica nacional, publica el INEGI desde 1999. Estas cuentas permiten conocer las transacciones de los sectores institucionales: hogares, gobierno, empresas (subdivididas en sociedades financieras y no financieras), instituciones no lucrativas, y resto del mundo. Su publicación significa un gran avance en el conocimiento de la realidad nacional. La riqueza de esta fuente la he descrito con detalle en dos entregas anteriores de Economía Moral (12 y 26 de enero del 2001). En la reunión quedó de manifiesto que el secretario de Hacienda no conocía los elementos nuevos que estas cuentas aportan. Sus referencias fueron a conceptos tradicionales de las cuentas nacionales. El secretario de Hacienda era alto directivo de una empresa transnacional de las telecomunicaciones en 1999, cuando aparecen por primera vez estas cuentas. No es su responsabilidad enterarse de su existencia. Sin embargo, no debe haber en el país ninguna institución, pública o privada, en la que trabajen más economistas que la SHCP. Alguien tendría que haberle informado.

SEGUN ESTAS CUENTAS, en 1999 los hogares percibieron prácticamente un billón de pesos por concepto de renta distribuida de las sociedades. De esta cifra 655 mil millones correspondieron a "dividendos" y 345 mil millones a "retiros de la renta de las cuasisociedades". Los dividendos se definen en las cuentas institucionales como "una forma de renta de la propiedad a la que tienen derecho los accionistas de las empresas, como resultado de poner sus fondos a disposición de las sociedades" (Cuentas por sectores institucionales. 1993-1998, INEGI, 2000, p.33). Para el sistema de cuentas institucionales las cuasisociedades son: "...las empresas que no están constituidas en sociedad pero funcionan como tal, pues se comportan en forma autónoma e independiente de sus propietarios y disponen de conjuntos completos de cuentas, condición necesaria para que sean tratadas como cuasisociedades" (p.5).

Tres tipos de empresas

EL SISTEMA DE CUENTAS distingue, entonces, tres tipos de empresas: las sociedades, las cuasisociedades y las empresas que pertenecen a los hogares y que, por comodidad, aunque el INEGI no lo hace, podemos llamar familiares. En el caso de los dos primeros tipos, cuando del valor agregado neto (previa deducción del consumo de capital o depreciación) se resta la remuneración de asalariados (incluyendo contribuciones a la seguridad social) y los impuestos a la producción netos de subsidios, se obtiene el excedente de operación. Este es el ingreso de la empresa antes de que pague las rentas de la propiedad (intereses, dividendos, renta de la tierra). En el tercer tipo de empresa, en lugar del concepto de excedente de operación, las cuentas institucionales han introducido el concepto de ingreso mixto neto. Dado que en ellas el propietario trabaja directamente en el proceso de producción, el excedente neto de operación recibe el nombre de ingreso mixto, "toda vez ?explica el documento que venimos citando? que allí se pueden combinar y entremezclar dos clases muy diferentes de ingreso: los percibidos por el propietario como asalariado y como dueño de la unidad productora" (p.13) (supongo que también se incluyen los ingresos de otros miembros del hogar). Las empresas familiares se clasifican institucionalmente dentro de los hogares, mientras los otros dos tipos quedan entre las sociedades.

¿Qué ingreso de los hogares gravar?

EN 1999 EL INGRESO disponible neto de los hogares fue de 3.4 billones de pesos, por lo cual la renta distribuida de las sociedades (un billón) representó 29.4 por ciento del total. Los otros rubros importantes del ingreso disponible neto de los hogares se conformaron por 1.5 billones de remuneración de asalariados, recibidos de sociedades, gobierno y otros hogares, mientras el ingreso mixto llegó a 907 mil millones. Está claro, entonces, que hay tres rubros de ingresos de los hogares susceptibles de ser gravados: remuneración de asalariados, rentas e ingresos mixtos. El primero es el que está mejor cubierto por el sistema tributario actualmente, aunque quedan sin cobertura los asalariados informales. Se trata de asalariados que trabajan para patrones que no están dados de alta fiscalmente y que tampoco inscriben a sus trabajadores en la seguridad social. Los ingresos mixtos son los más difíciles de gravar, ya que casi todas las empresas familiares son informales fiscalmente hablando. Las rentas, en cambio, que parecerían fáciles de gravar porque están altamente concentradas y son pagadas, en todos los casos, por empresas dadas de alta fiscalmente, han sido objeto de toda clase de exenciones, y actualmente no son acumulables al ingreso personal para fines del pago del impuesto sobre la renta.

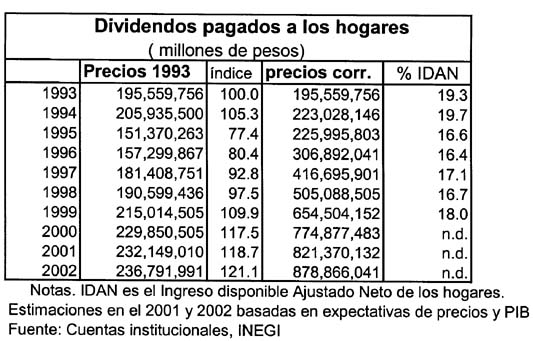

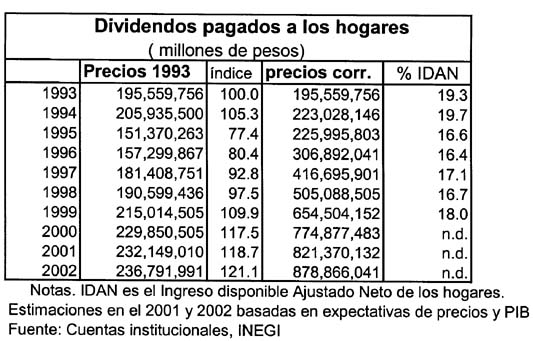

EL CUADRO ANEXO RESUME la evolución de los ingresos monetarios de los hogares por dividendos y hace una estimación de su orden de magnitud en 2001 y 2002. Como se aprecia, en este año (2001) los dividendos (sin incluir retiros de las cuasisociedades) representan alrededor de 820 mil millones de pesos. Con una inflación de 5 por ciento en 2002 y un crecimiento económico de 2 por ciento, en 2002 llegarían a 879 mil millones. Actualmente sobre esta cifra las personas físicas pagan, en el mejor de los casos, 5 por ciento a través del mecanismo de la Cufin (Cuenta única fiscal neta), aunque en general no pagan. La iniciativa oficial los desgrava totalmente. De derogarse ésta, como propone el PRD, y de acumularse los dividendos al ingreso personal, calculando, como lo hace éste, una tasa promedio de 30 por ciento en la declaración anual, la recaudación adicional potencial (considerando la actual en cero) sería de 264 mil millones de pesos en 2002. Una cifra del doble que la que se recaudaría con la iniciativa de reforma gubernamental.

SIN EMBARGO, EL SECRETARIO Gil Díaz informó que según los registros administrativos del SAT, los dividendos en 1999 ascendieron a 86 mil millones solamente, de los cuales la mayor parte (52 mil millones) fueron pagados a residentes en el exterior, los que de acuerdo con convenios internacionales no pueden gravarse. De esta manera la base gravable del impuesto sobre dividendos se vería reducida a 34 mil millones de pesos. Algo así como 5 por ciento de los dividendos recibidos por los hogares según cuentas nacionales. Si los dividendos reales fuesen de esta muy reducida magnitud, las perspectivas de una recaudación adicional centrada en ellos se desplomarían. Aplicando la misma proporción (30 por ciento adicional), la recaudación por este concepto sería de sólo 10 mil millones de pesos. Uno se pregunta, naturalmente, si las cuentas nacionales pueden cometer errores de ese orden de magnitud y hacerlo de manera continua, ya que, como se muestra en el cuadro, los dividendos mantienen su participación en el ingreso disponible ajustado neto (IDAN) de los hogares (a lo largo del tiempo un poco por debajo de 20 por ciento).

¿Cómo se determina la base gravable de un impuesto?

LAS CIFRAS PROPORCIONADAS por el titular de la SHCP en la reunión con el PRD provienen de fuentes internas del SAT. La base gravable de un impuesto se estaría determinando, en este caso, a partir de las propias declaraciones de las empresas gravadas, método circular que impide, por definición, identificar la evasión. Las cifras del SAT registran lo declarado por las empresas que pagan, de acuerdo con los montos que pagan, lo cual, dada la evasión, de monto desconocido hasta en tanto no se conozca la base gravable, subestima la verdadera base gravable. ¿Cómo le hace la misma SHCP para determinar la base gravable del IVA? Acude a cuentas nacionales para conocer la magnitud del consumo privado de los hogares residentes en un rubro cualquiera, por ejemplo alimentos. La cifra de 118 mil millones de pesos de recaudación adicional por concepto de IVA a alimentos, medicamentos, etcétera, así fue calculada. Incluso desecha las cifras de gastos de consumo derivadas de las encuestas de ingresos y gastos de los hogares y toma las de cuentas nacionales, que son más del doble que aquéllas. ¿Por qué no acudir entonces a estas mismas cuentas para determinar la base gravable de los dividendos? El secretario de Hacienda acordó formar un grupo de trabajo, en el que participaría también el INEGI, para aclarar la enorme discrepancia. El asunto reviste la mayor importancia.

Evasión brutal de los ingresos del capital

EN MI OPINION la brutal discrepancia entre las cifras de cuentas nacionales y las de los registros administrativos del SAT refleja: 1) la enorme evasión de los ingresos derivados del capital; 2) la incapacidad administrativa del SAT para fiscalizar los ingresos de esta fuente; y 3) el lamentable estado de la información fiscal en México. En México se ha intentado fiscalizar a las empresas evitando en esa fuente la evasión (mediante medidas como la obligatoriedad de las cajas registradoras de comprobación fiscal). La acumulación de todas las fuentes de ingresos personales (para fines del pago del ISR) llevaría a centrar el pago del ISR en las personas físicas y obligaría a un giro en la fiscalización. El nivel de vida de las personas sería el indicio de ingresos obtenidos y no declarados. Esto requeriría cambios legislativos diversos, que permitieran, por ejemplo, la fiscalización por parte del SAT de las cuentas de cheques de las personas físicas. La mayor parte de la evasión de la que estamos hablando aquí es evasión de empresas formales, que están dadas de alta en el SAT, pero que declaran una fracción pequeña de sus ventas.

EN EL CASO DE las empresas que venden al público en general la evasión procede fácilmente, pues no es obligatorio facturar tales ventas, excepto a solicitud de parte. Como tales facturas no le sirven a las personas para nada, no las solicitan. Por tanto, las empresas facturan lo que quieren facturar (cuidando una mínima coherencia con los gastos). En las empresas que venden a otras empresas también puede darse la subfacturación previo acuerdo entre ellas. Las ganancias sobre ventas no facturadas van directo al bolsillo de los propietarios. El INEGI basa sus cálculos de las cuentas de las sociedades en las siguientes fuentes: "censos económicos, encuestas anuales a las empresas que lleva a cabo el propio INEGI, el anuario bursátil de la Bolsa Mexicana de Valores, registros estadísticos por rama de actividad facilitados por el Sistema de Administración Tributaria, de informes anuales de los principales holdings que operan en el país y también de los estados financieros dictaminados que fue proporcionada directamente por las empresas públicas y privadas" (p. 27, INEGI, documento citado). Parece evidente que, con estas fuentes, no se pueden cometer errores tan gruesos como sobrestimar los dividendos más de 10 veces.

EN LOS PAISES DE la OCDE la mayor parte de la recaudación del ISR proviene de las personas físicas. En México, en cambio, es mayor la que se deriva de las empresas. La brecha entre México y EU es de 9 puntos del PIB en la recaudación del ISR proveniente de las personas físicas. Si nos comparamos con Canadá, la brecha crece a 13 por ciento. La recaudación proveniente de empresas es, en cambio, una proporción similar en México a la de otros países de la OCDE.

EN LA CONVERSACION se tocaron muchos otros temas. Hubo algo de diálogo, lo cual ya es un avance.