Víctor M. Godínez

La tendencia a la depreciación del dólar observada en los últimos dos años en los mercados internacionales causa preocupación creciente en Europa y Japón, dos regiones que con Estados Unidos determinan casi en su totalidad las condiciones y la dinámica económicas del mundo. Los efectos de esta tendencia y las reacciones que suscita entre las autoridades económicas podrían conducir a un escenario de tensiones con potencial para enturbiar las relaciones comerciales y trabar los mecanismos de coordinación de las políticas económicas globales. Sobra decir que tal escenario sería poco propicio para consolidar la recuperación económica mundial. Para el resto de los países, y en particular para aquellos cuyo crecimiento es muy sensible a los cambios del entorno internacional como México, este escenario también resulta inoportuno.

En los países de la zona del euro la apreciación de éste frente al dólar es inquietante, al menos por dos razones: por las trabas que ello supone en el corto plazo para una reanimación más vigorosa del crecimiento económico y el empleo, y porque el mantenimiento de un tipo de cambio elevado acrecienta los riesgos de relocalización fuera de Europa de algunas actividades industriales. En Japón, donde el regreso a un sendero de crecimiento fuerte y sostenido aún es incompleto, las autoridades han sido muy activas para impedir que la frágil recuperación en curso sea abortada por una apreciación del yen frente al dólar. El banco central de este país está interviniendo agresivamente en el mercado a fin de estabilizar el tipo de cambio alrededor de un promedio máximo de 106 yenes por dólar (frente a uno por 116 en 2003).

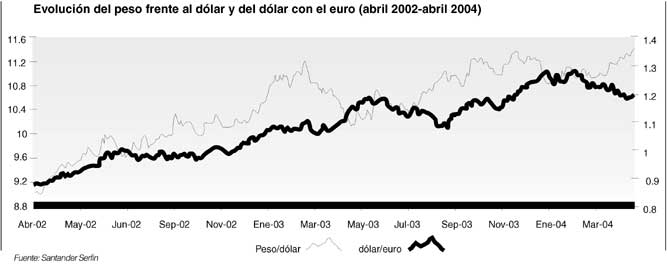

En la medida en que esta estrategia funciona para los japoneses, las presiones económicas derivadas de la debilidad cambiaria del dólar tienden a concentrase sobre los países europeos. Es cierto que después de la reunión de los ministros de finanzas del Grupo de los Siete países más desarrollados (G-7) a finales de febrero el tipo de cambio de la divisa estadunidense tendió a mejorar de manera significativa frente a la europea (pasando entre esa fecha y abril de 1.28 a un promedio de 1.19 dólares por euro). Pero también es cierto que en Europa las expectativas al respecto no son optimistas para lo que resta de 2004 ni tampoco para 2005. The Economist Intelligence Unit, por ejemplo, anticipa un incremento gradual pero sostenido del euro con respecto al dólar a partir del segundo semestre del presente año (pronosticando una relación cambiaria promedio de 1.27 dólares por euro en 2004 y de 1.36 en 2005).

Las dimensiones alcanzadas por los déficit gemelos de Estados Unidos, el fiscal y el de la cuenta corriente, combinados con tasas reales de interés negativas (la tasa de referencia de la Fed se mantiene desde 2002 por debajo de la inflación promedio), explican las expectativas europeas de un dólar débil en el corto y mediano plazos. De hecho, la depreciación de la divisa estadunidense expresa una renuencia de los grandes operadores financieros internacionales para incrementar a la misma velocidad que antaño sus posiciones de inversión en activos denominados en dólares. Se trata de un giro respecto de lo ocurrido en los años 90, cuando los inversionistas privados del resto del mundo se volcaron masivamente en el mercado estadunidense, financiando así el desequilibrio externo de la mayor potencia económica del mundo. Hoy, cuando el déficit de la cuenta corriente es mayor, la brecha sigue siendo cubierta con fondos externos, pero ahora con una participación más dinámica de recursos de origen oficial.

En su parte más significativa tales recursos provienen de las intervenciones en el mercado cambiario de las autoridades de Japón y otros países de esa zona geoeconómica (como China, donde se mantiene férreamente la paridad del yuan frente al dólar). Es ampliamente conocido el fortísimo incremento de reservas de divisas en éstos y en otros países asiáticos debido al superávit de su cuenta corriente y a los jugosos flujos financieros que han recibido del exterior en los años recientes. Se estima que al menos dos terceras partes de dichas reservas están denominadas en dólares. Todo esto es suficiente para justificar una apreciación de las monedas asiáticas, pero las autoridades económicas no lo permitieron en el pasado reciente y previsiblemente no lo permitirán a corto y mediano plazos.

Ante la falta de mecanismos efectivos de coordinación y de reglas de conducta económica aplicables a las naciones más poderosas, lo que está determinando la dirección y la utilización de la parte más sustantiva del excedente financiero del mundo son las condiciones que privan en cada uno de los tres polos dominantes de la economía internacional. El evidente abandono de las autoridades económicas de Estados Unidos por una política de "dólar fuerte" (que implicaría un severo ajuste del gasto interno), la rigidez de la política monetaria del Banco Europeo (cuyo relajamiento exigiría acciones enérgicas por el lado de la oferta que la estructura institucional comunitaria dificulta) y la paridad artificial de las principales monedas asiáticas (que de corregirse castigaría la competitividad internacional de esas economías) configuran un ambiente muy poco propicio para impulsar un ciclo sostenible de expansión del producto y el empleo globales.

Conforme permanezca inalterado este cuadro de relaciones entre las naciones más industrializadas, las expectativas de crecimiento de las llamadas economías emergentes tenderán a ser aún menos brillantes que en el presente. Para países como México, donde la contribución al crecimiento de la formación de capital físico y humano es muy reducida desde hace un cuarto de siglo, la respuesta ante la eventual profundización de este escenario internacional consistirá probablemente en seguir adentrándose en la senda de la competitividad espuria. Ante la imposibilidad de reaccionar a los cambios del entorno internacional con una mayor productividad de los factores, la estrategia de las autoridades económicas difícilmente será otra que persistir en la contención de los costos salariales y de la demanda interna, además de propiciar una mayor depreciación del tipo de cambio.

La dinámica desviación de comercio e inversiones hacia China y otros países de Asia oriental en los años recientes indica que esa estrategia es ineficiente incluso para conservar la posición alcanzada en los años 90 por la economía mexicana en el mercado de importación estadunidense. La experiencia también muestra que tal política tampoco asegura que los productores nacionales penetren con fuerza en el mercado europeo, donde su presencia, con todo y el acuerdo de comercio, continúa siendo relativamente marginal. Y todo esto a pesar de la progresiva pero también firme depreciación acumulada por el peso mexicano frente al dólar y al euro en los últimos dos años §