En México más de 3 millones de personas son socias de las llamadas "cajas de ahorro"; el Bansefi atiende a otros 2.3 millones, pero se estima que el potencial de los usuarios de servicios financieros relacionados con el ahorro y el crédito popular es de 20 millones de personas. Este mercado ha operado de manera informal durante mucho tiempo y ahora está en pleno proceso para establecer las reglas de funcionamiento y la supervisión de sus actividades.

Ana María Rosas Peña

En el municipio de San Miguel de Cruces, en la sierra de Durango, no hay energía eléctrica, tampoco teléfono, ni un camino pavimentado y menos un banco; pero desde 1994 existe una caja solidaria que en este momento tiene más de mil 750 socios y brinda servicios financieros a esta comunidad de apenas 3 mil 500 habitantes. En este pueblo maderero, ubicado a seis horas de la ciudad de Durango, la capital del estado, al que sólo se puede acceder por un camino de terracería, siempre y cuando no llueva, o de plano en avioneta de un solo motor y que vuela por la gracia del Espíritu Santo, muy pronto tendrán energía eléctrica gracias al ahorro que han logrado con su caja solidaria.Aquí la única opción financiera es dicha caja que cuenta con un patrimonio de 6 millones 500 mil pesos; tiene 600 cuentas de ahorro por 4 millones 500 mil pesos y 400 créditos por 2 millones 500 mil pesos.

Esta es una de las 600 entidades de ahorro popular que existen en el país y que atienden a 3 millones de personas que de lo contrario no podrían acceder a servicios financieros.

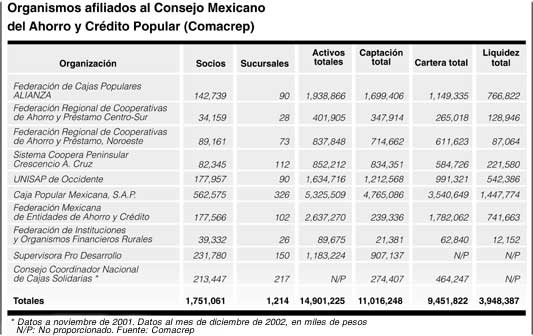

Según las estadísticas de la Confederación de Cooperativas Financieras de la República Mexicana (Cofirem), las cajas populares, cajas rurales, cajas solidarias y cooperativas captan en conjunto 22 mil millones de pesos, poco menos de uno por ciento del ahorro que existe en el país.

Pero se espera que a partir de julio de 2005, cuando sean reguladas y supervisadas, el público tendrá mayor certeza de que su ahorro está seguro y no ocurrirán los fraudes millonarios, que se han dado.

A partir de ese momento estas entidades podrán ampliar su participación en el sistema financiero, todavía muy baja si se compara con países como España, donde representan 52 por ciento de las operaciones que se realizan en el sistema financiero.

"Segmento abandonado"

Javier Gavito Mohar, director general del Banco del Ahorro Nacional y Servicios Financieros (Bansefi), antes Patronato del Ahorro Nacional, explica que los últimos tres años han sido de mucho trabajo en el sector de ahorro y crédito popular, aunque en realidad tiene más de 50 años de operar en el país.

"No es un sector nuevo, son cajas con verdadera vocación que han atendido a un segmento que fue abandonado por los servicios bancarios. Además, pasaron por todas las crisis económicas que ha habido en el país y ahí siguen", destaca.

A decir del funcionario, esto demuestra la capacidad que han tenido para captar el ahorro en las comunidades donde se asientan y, además, asignarlo eficientemente, pues tienen buen registro de recuperación de créditos.

La regulación de estas instituciones ha sido laxa, pero con la Ley de Ahorro y Crédito Popular (LACP), aprobada el 4 de julio de 2001, se busca que accedan a otro nivel operativo, con más seguridad para los usuarios, para que puedan crecer a un ritmo más rápido y ofrecer una gama más amplia de productos y servicios a más personas.

A partir de la aprobación de la LACP se elaboró un marco de regulación prudencial y se empezó a preparar a las cajas y a las mismas autoridades, pues al no estar reguladas había que conocer cuál era su condición financiera.

En la ley se establece que a partir del 4 de junio de 2005 las entidades de ahorro y crédito popular deberán contar con una autorización de la Comisión Nacional Bancaria y de Valores (CNBV). Sólo podrán operar bajo dos figuras: Sociedades Cooperativas de Ahorro y Préstamo y Sociedades Financieras Populares. Deberán afiliarse en Federaciones y éstas a su vez en una confederación que será la encargada de integrar un fondo o seguro de protección, similar al que opera el Instituto de Protección al Ahorro Bancario.

En este momento operan 17 federaciones en el país, aunque todavía sin la autorización de la CNBV. Sólo una ha presentado su solicitud formal, la Federación Integradora Nacional de Entidades (FINE), con sede en Querétaro. Sin embargo, existen otras ocho que ya están casi listas para presentar su solicitud y cada una tiene por lo menos dos entidades afiliadas, como establece la ley.

En la LACP se contempla la "supervisión delegada"; es decir, la CNBV se apoyará en las federaciones para que éstas supervisen a sus socios. Para ello se deben formar comités de supervisión que deben ser certificados por la propia CNBV. Durante 2003 fueron certificados ocho comités que ya se están encargando de evaluar la operación de las cajas de ahorro que integran las distintas federaciones.

El Banco Mundial ha otorgado dos créditos (por 120 millones de dólares) para la asistencia técnica del sector. Esto ha permitido apoyar a 375 cajas y 15 federaciones que tienen un diagnóstico y planes de trabajo para ser autorizadas por la CNBV. Con ello se busca que el sector de ahorro y crédito popular llene los vacíos del mercado de una manera formal.

"Exigencias de la CNBV"

En el intrincado camino que han seguido algunas cajas de ahorro como los fraudes de la Caja de Job o El Arbolito, durante el sexenio de Carlos Salinas de Gortari surgieron en las zonas rurales las cajas solidarias con el apoyo de la Secretaría de Desarrollo Social. Los recursos iniciales se obtuvieron del programa de Apoyo a la Palabra.

En el actual gobierno las cajas solidarias continúan operando, por el Fondo Nacional de Empresas en Solidaridad, de la Secretaría de Economía. Sin embargo aún se les identifica con los colores del PRI, lo que les ha dificultado su operación, explica Gisela Castillo, gerente general del Consejo Coordinador de Cajas Solidarias.

Hoy existen 315 cajas solidarias con 5 mil 43 oficinas en las zonas más apartadas del país, aunque algunas son "virtuales", pues en ciertos casos se trata de la tienda de la localidad que hace las veces de centro de reunión para los socios.

Las cajas solidarias manejan un patrimonio de 890 millones de pesos y 315 mil socios.

Estas entidades también se preparan para cumplir con los requisitos para ser supervisados por la CNBV. "Aquí el principal problema es el de las exigencias de la CNBV, pues hay gente con muy poca preparación formal, pero que ha sabido manejar las cajas durante todos estos años con éxito", opina Gisela Castillo.

Por lo pronto sólo cuatro de estas cajas están listas para afiliarse de inmediato a la Federación Nacional de Cajas Solidarias y solicitar la aprobación de la CNBV. El comité de supervisión que deberá continuar con el diagnóstico del resto de las cajas quedó integrado el pasado 15 de octubre y se espera que en julio próximo 100 cajas solidarias cuenten con la debida autorización.

Cuentas de 50 pesos

La característica principal de las cajas de ahorro que a partir del próximo año operarán como organizaciones de ahorro y crédito popular es que en sus cuentas pueden existir saldos de hasta 50 pesos, que definitivamente no podrían costear otras instituciones.

Ramón Imperial Zúñiga, director general de la Caja Popular Mexicana la más grande del país, explica que el saldo promedio de captación de estas entidades es de 8 mil pesos, aunque esto varía según la región. Los préstamos rondan entre 15 mil y 20 mil pesos. La tasa de interés fluctúa entre 18 y 22 por ciento.

Estas entidades sólo prestan a sus socios, aunque ofrecen otro tipo de servicios, como el cobro de agua, luz y teléfono. Recientemente algunas de estas cajas empezaron a pagar remesas y a distribuir programas del gobierno como el Procampo. También se ha desarrollado una plataforma tecnológica a la que pueden optar las cajas y que consta de aplicación bancaria, centro de datos, red bancaria y de comunicaciones.

A las más grandes ya se les está vinculando con los institutos de vivienda como Fonapho e Infonavit para que den crédito a la vivienda. Además, el Bansefi está en pláticas con Visa e Inbursa para que las cajas puedan proporcionar tarjetas de crédito con acceso a la red de cajeros para sus socios. A partir de que empiecen a operar todos estos instrumentos se espera un crecimiento muy importante del sector, explica Javier Gavito.

En tanto, Alberto Ramírez Soto, gerente de la Confederación de Cooperativas Financieras de la República Mexicana que en este momento asocia a ocho federaciones que representan 52 por ciento de las entidades, asegura que durante los dos últimos años el sector ha crecido 35 por ciento. En este momento tienen más de 3 millones de socios, pero se espera que dentro de seis o siete años lleguen a cerca de 10 millones, pero con esto apenas se atendería a la mitad de mexicanos que en este momento no tienen acceso a servicios financieros §

| CLAVES

DE LA LEY DE AHORRO

* Las cajas populares y sociedades, ya establecidas, que quieran continuar ofreciendo servicios de ahorro deberán estar registradas ante la Comisión Nacional Bancaria y de Valores (CNBV) * Para obtener su registro ante la CNBV deberán pertenecer a una federación autorizada, si no, bastará con contratar los servicios de un comité de supervisión. * La ley establece en qué términos habrán de organizarse y funcionar las entidades, así como sus federaciones y confederaciones. * Las organizaciones pueden transformarse en las siguientes figuras: Sociedades Cooperativas de Ahorro y Préstamo. Sociedades Financieras Populares. * Cumplidos los trámites ante la CNBV, las sociedades podrán desarrollar las siguientes actividades: 1. Recibir depósitos de ahorro 2. Recibir préstamos de las federaciones a las que pertenecen. 3. Operar títulos de crédito. 4. Negociar contratos de financiamiento con socios y clientes. 5. Dar préstamos a sus socios y clientes. 6. Recibir o enviar órdenes de pago. 7. Expedir y operar tarjetas de débito y de crédito. 8. Recibir pago de servicios como agua y teléfono. Fuente:

Condusef

|

Ramón Imperial Zúñiga dirige la Caja Popular Mexicana, la más grande del país, con 780 mil socios en 29 estados. También preside el Consejo Mexicano del Ahorro y Crédito Popular, que agrupa a las organizaciones de este tipo en el país.

P. ¿Cuántas entidades de ahorro popular existen en el país?

R. Se estima que son 600 de todos tipos: sociedades de ahorro y préstamo (SAP), uniones de crédito, cajas solidarias, cajas rurales, cajas populares y cooperativas. Bansefi hizo un censo y tiene arriba de 400, pero no todo el sector estuvo censado, pues algunas han surgido en los últimos años y no están agrupadas en ninguna federación.

P. ¿Les dará tiempo de ser autorizados por la Comisión Nacional Bancaria y de Valores antes del 4 de julio de 2005, como marca la Ley de Ahorro y Crédito Popular?

R. La gran mayoría de las entidades, yo diría que 70 u 80 por ciento está trabajando fuerte para lograrlo. De hecho no queremos que se amplíe el plazo, porque pensamos que daría una muy mala señal para el sector. Sin embargo, estamos proponiendo a los legisladores que se flexibilicen algunos requisitos.

P. ¿Como cuáles?

R. Hemos tenido buena colaboración con la CNBV y es posible que se flexibilice la regulación secundaria. Pedimos que se busquen algunos medios para que se garantice que la mayoría del sector pueda incorporarse a la ley con algunos mecanismos intermedios. Principalmente tendría que haber programas específicos con ciertas entidades, de tal manera que las federaciones se comprometan con los procesos de saneamiento que todavía podrían durar algunos años.

P. En cuanto al esquema de las reservas y la forma en que operará el fondo de protección ¿no piden cambios?

R. Eso es parte de lo que va en la legislación secundaria, solamente estamos pidiendo que se haga de manera gradual.

P. Cuál es el monto promedio de sus créditos?

R. Los montos promedio de captación, que incluye a la Caja Popular Mexicana, andan entre 6 mil y 10 mil pesos, pero varían de acuerdo a la entidad. Por su parte los préstamos andan entre 15 mil y 20 mil pesos en promedio, aunque los hay desde 500 o mil pesos y otros de 1 millón o 2 millones de pesos

P. ¿Qué tipo de prestamos solicita la gente?

R. Nosotros entregamos mensualmente entre 35 mil y 40 mil préstamos. Al año más de 400 mil. De estos créditos entre 35 y 40 por ciento son para consumo, otro 35 por ciento son créditos productivos y el resto son créditos relacionados con vivienda, para compra de un terreno o construcción. No son montos muy grandes pero ayudan a la gente a satisfacer esa necesidad.

P. ¿Sólo le prestan a sus socios?

R. Los que somos cooperativas sí, pero en la Ley de Ahorro y Crédito Popular se permite la opción de la Sociedad Financiera Popular, que opera como sociedad anónima, por lo que no tienen obligación de tener socios sino clientes.

P. ¿A qué costo captan el ahorro de sus socios?

R. En la Caja Popular Mexicana estamos captando a 4 o 4.5 por ciento. Son tasas de mercado y estamos prestando entre 15 y 18 por ciento anual, pero no cobramos ninguna comisión. Estas son tasas finales, no hay comisiones promedio de ningún tipo. Hago la aclaración, porque en la banca la tasa puede parecer muy baja, pero cuando se cargan todas las comisiones, la tasa realmente se duplica o se triplica.

P. ¿Consideran competencia lo que hace Banco Azteca con tanda ahorro y crédito a propineros?

R. En México es tan grande el número de personas que tiene necesidad de crédito que nosotros no lo notamos como competencia y no nos está afectando de manera directa. Es un hecho que Banco Azteca sí está atendiendo a gente que está en el sector popular.

P. ¿Pero sus intereses son más altos?

R. Una vez que las entidades nos incorporemos en la ley se va a dar una competencia más fuerte y ahí la gente va a tener más opciones y podrá valorar las tasas de interés, porque las que cobra este banco o los que van entrando al sector de ahorro popular son tres o cuatro veces más altas. Esto se puede comprobar, ellos cobran de 50 a 60 por ciento anual por préstamo. Lo que pasa es que es tanta la necesidad que tiene la gente que no revisa eso.

P. ¿No son "pagos chiquitos para pagar poquito"?

R. Como son pagos semanales la gente ni lo nota y lo que prefieren es esa comodidad, pero haciendo la cuenta son tasas muy elevadas §