Economist Intelligence Unit

Crisis financiera

EU: naufragio bancario

Ampliar la imagen

Una mamá observa orgullosa a su hijo que muestra un billete de dólar que ganó vendiendo pelotas de golf recuperadas a practicantes de ese deporte, en Maple Valley, estado de Washington, Estados Unidos, donde la crisis financiera ha desalentado el consumo y las familias pasan más tiempo en casa

Foto: Ap

Una mamá observa orgullosa a su hijo que muestra un billete de dólar que ganó vendiendo pelotas de golf recuperadas a practicantes de ese deporte, en Maple Valley, estado de Washington, Estados Unidos, donde la crisis financiera ha desalentado el consumo y las familias pasan más tiempo en casa

Foto: Ap

Ampliar la imagen

Casas valuadas en 400 mil dólares cada una han sido ofrecidas gratis en un trato de “pague una y quédese dos”, en un exclusivo barrio en Escondido, California. Esas propiedades son parte de las viviendas de personas que dejaron de pagar sus hipotecas, lo que ha acarreado un descenso en los precios de las casas en esa ciudad. Los inmuebles en impago superan 62% de las casas vendidas en junio pasado

Foto: Reuters

Casas valuadas en 400 mil dólares cada una han sido ofrecidas gratis en un trato de “pague una y quédese dos”, en un exclusivo barrio en Escondido, California. Esas propiedades son parte de las viviendas de personas que dejaron de pagar sus hipotecas, lo que ha acarreado un descenso en los precios de las casas en esa ciudad. Los inmuebles en impago superan 62% de las casas vendidas en junio pasado

Foto: Reuters

El 3 de agosto del año pasado, mientras los mercados financieros de Estados Unidos (EU) se aproximaban a una depresión veraniega y los banqueros se disponían a irse de vacaciones a Long Island o Cape Cod, Bear Stearns celebraba una conferencia de prensa con sus inversionistas.

Las acciones del banco de inversión, el quinto del mundo en tamaño, habían caído debido a la preocupación de los inversionistas por el colapso de los fondos de cobertura que administraba y su exposición al problemático mercado hipotecario. Sin embargo, pocos estaban preparados para la franqueza de Sam Molinaro, su director financiero. En vez de tranquilizarlos respecto de la situación financiera de Bear Stearns, los alarmó aún más: “He estado en esto durante 22 años. Es lo peor que he visto en el mercado de deuda corporativa durante ese periodo ... [lo que] hemos visto las pasadas ocho semanas ha sido bastante radical”.

Esa misma tarde, Jim Cramer, ex administrador de fondos de cobertura y director de Mad money, emisión del canal financiero CNBC que se ha convertido en un programa de culto entre inversionistas estadunidenses, lanzó su propia alarma. Cramer reprendió a Bear Stearns por admitir en público que estaba en problemas, pero después se lanzó a una diatriba enfadada. Fustigó a Ben Bernanke, presidente de la Reserva Federal (Fed), por no reducir en serio las tasas de interés, y comentó que los directivos bancarios lo llamaban angustiados. “¡Estamos viviendo un Armagedón. En los mercados de deuda corporativa, estamos ante un Armagedón!”, gritaba, mientras Erin Burnett, su coanfitriona, trataba de calmarlo.

Si entonces parecía una alarma estrambótica, un año más tarde puede leerse como una evaluación exacta del caos que estalló en los mercados financieros en tanto la liquidez que había inundado la economía de EU y el resto del mundo se congelaba de repente.

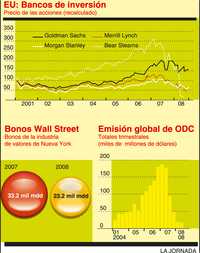

Cuando cada vez más estadunidenses dejaron de pagar sus hipotecas subprime, los mercados de bonos se volvieron caóticos. La mayor parte de esas hipotecas había sido documentada por bancos y vendida a inversionistas mediante complejas obligaciones de deuda colateral (ODC), los cuales fueron calificados por agencias de crédito encabezadas por Moody y Standard & Poor’s. Los inversionistas sabían que ciertos instrumentos de baja calificación podrían representar un riesgo en cualquier descenso, pero pocos previeron que los valores de grado de inversión resultaran afectados (ver gráfica).

El caos del mercado inmobiliario estadunidense y de las finanzas estructuradas invadió los mercados mayoristas, donde los bancos captaban financiamiento a corto plazo. La confianza se evaporó al ver que las instituciones financieras atesoraban su dinero y obtenían crédito de otras. La tasa interbancaria de Londres, principal medida de las tasas interbancarias de préstamo, tuvo de pronto una pronunciada elevación.

El efecto fue devastador. Seis semanas después, Northern Rock, financiera hipotecaria que dependía del crédito interbancario, fue rescatada por el gobierno británico luego que otras instituciones le negaron financiamiento. Siete meses después de la advertencia de Molinaro, el propio Bear Stearns sucumbió a la crisis del mercado. Recibió financiamiento de emergencia de la Fed y fue obligado a venderse a JPMorgan Chase por 2.1 miles de millones de dólares (mdd), pagando así el costo de perder la confianza del mercado.

Despidos y nuevo capital

Las instituciones financieras luchan por restaurar su estabilidad. Bancos como Citigroup, UBS y Merrill Lynch han obtenido miles de millones de dólares por activos quebrantados, han despedido directivos y han generado nuevo capital. Lehman Brothers ha batallado para convencer a sus inversionistas de que es más estable que Bear Stearns.

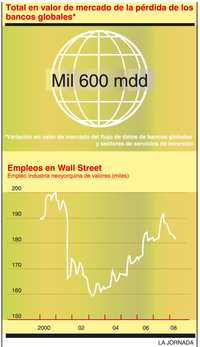

Es todavía imposible determinar el perjuicio total de la crisis crediticia. El Instituto Internacional de Finanzas estima el quebranto bancario en 476 mil mdd. Menor aún a 600 mil mdd de las quiebras de los bancos estadunidenses durante la crisis de los años 90; sin embargo, mil 600 mdd han sido reducidos de la capitalización bancaria del mercado global.

“Ha sido una crisis profunda e insólita, resultado de una década de excesos. El impacto en el sector financiero ha sido de siete grados en la escala de Richter [gran terremoto]; lo más dramático en 25 años”, dice Bill Winters, codirector de banca de inversión en JPMorgan Chase, que ha sorteado la crisis mejor que los demás.

La crisis pone en duda la existencia de bancos de inversión independientes, instituciones que han sido de las que más han ganado durante tres décadas de liberalización financiera y comercial. Los bancos de inversión, encabezados por Goldman Sachs, han crecido con velocidad y recompensan con esplendidez a sus empleados: el año pasado, los bancos de Wall Street pagaron 33 mdd por concepto de primas a sus empleados.

Pero muchos analistas piensan que la crisis ha cambiado de dirección hacia los bancos “universales” –con áreas comerciales y de inversión– y lejos de agencias bursátiles como Goldman y Morgan Stanley. A estas últimas podría dificultárseles seguir operando con pequeños balances, fuertemente apalancados, que dependen de mercados mayoristas para su financiamiento. “Es evidente que las instituciones minoristas de depósito se encuentran en situación más sólida... Creo que el modelo de negocios cambiará de manera considerable y habrá menos bancos de inversión independientes”, dice James Wiener, socio de la consultoría financiera Oliver Wyman.

No es de sorprender que los bancos universales que han expandido su banca de inversión en la década pasada –muchos al invertir muy fuerte en obligaciones– estén de acuerdo con eso. Piensan que la crisis les dará oportunidad de tomar el negocio de los independientes o de adquirirlos. “Los bancos de inversión independientes tratarán de funcionar como antes de la crisis –dice el director de inversiones de un banco comercial. Pero no podrán operar con el mismo grado de flexibilidad y apalancamiento.”

Los bancos de inversión tienen dos desafíos. Uno es convencer a los inversionistas de que son económicamente estables. Bear Stearns se derrumbó mientras ganaba dinero y tenía, al menos en teoría, un balance sano. Sus ex directivos se quejan aún de que la venta al descubierto de sus fondos de cobertura propició los falsos rumores que lo desplomaron.

Sin embargo, mientras ellos discuten ese punto, los otros grandes cuatro bancos de inversión se han apresurado a reducir su apalancamiento y elevar sus reservas de capital. Goldman Sachs, el más fuerte, mantiene ahora 90 mil mdd en efectivo y activos líquidos, y su deuda dentro de balance tiene una madurez promedio de ocho años. Esto lo hace más seguro, pero vuelve más grande su segundo desafío: ganar suficiente dinero para satisfacer a sus accionistas y evitar que sus empleados más calificados se unan a fondos de inversión o grupos de capital privado.

Ahora pocas personas creen que los bancos lo logren, y los precios de sus acciones han tenido una caída brusca. No sólo se trata de que recuperen su nivel de ingresos, sino que tienen que hallar la manera de sustituir los enormes ingresos derivados de financiar obligaciones durante la década pasada.

Los optimistas recuerdan la historia de la industria que ha emigrado de un negocio al otro. El presidente de un banco dice que, con frecuencia, los bancos de inversión pierden 70% de sus ingresos durante las crisis financieras y los sustituyen por nuevos. “Los bancos de inversión han mostrado una capacidad asombrosa de inventarse de nuevo”, dice Wiener.

En efecto, Scott Sprinzen, analista de S&P, dice que los ingresos de los bancos de inversión se han mantenido sólidos hasta ahora, aunque los resultados hayan sido afectados por los quebrantos.

Pero su perspectiva a más largo plazo es sombría. La crisis crediticia ha traído de nuevo a la mesa la necesidad de que los bancos de inversión tengan diversos flujos de ingresos, de manera que los contratiempos en un área puedan ser compensados en otra. En la práctica, sólo Goldman Sachs ha tenido profundidad y variedad suficientes para salir más o menos indemne de esta crisis.

Antes de la crisis, otros trataban de imitar la destreza de Goldman en fondos de cobertura y comercio. Bear Stearns trataba de construir su brazo de administración de fondos, Merrill continuaba presionando para superar sus raíces como agente bursátil, y Lehman se expandía a los ingresos fijos. Pero Bear se ha ido y los otros están retrasados.

Su capacidad de recuperarse está constreñida por nuevos límites en sus balances y su libertad de maniobra. El mercado impone su propia disciplina y es probable que los reguladores impongan otra. El casi desplome de Bear Stearns provocó la mayor intervención gubernamental desde la Gran Depresión.

Durante mucho tiempo, mediante su ventanilla de descuento, la Fed ha proporcionado financiamiento de apoyo a los bancos que utilizan depósitos del público, pero a los bancos de inversión no se les proporcionaba el mismo apoyo explícito. Esa política cambió durante el rescate de Bear, cuando el Tesoro y la Fed juzgaron que este banco era demasiado trascendente para el sistema financiero de EU como para permitir su quiebra.

La Fed otorgó a los bancos de inversión acceso temporal a su ventanilla de descuento y desde entonces ha ampliado la garantía. Incluso si tarde o temprano cierra el acceso, se ha sentado un precedente: en tiempos de angustia financiera, la Reserva Federal dará apoyo financiero a los bancos de inversión.

A cambio, exigirá una supervisión mucho más estrecha. Aunque las reformas al sistema regulatorio esperarán al próximo presidente y al nuevo Congreso, es probable que la Fed obtenga mayor control sobre los bancos de inversión y los grandes bancos minoristas.

En efecto, los funcionarios esperan que el rescate de Bear, realizado en condiciones que implicaron fuertes pérdidas para los accionistas y los directivos, sirva de advertencia.

Si la Fed supervisa los bancos de inversión, en vez de la Comisión de Acciones y Valores (SEC, por sus siglas en inglés), eso tendría un costo. “El respaldo gubernamental podría reducir los riesgos del negocio, pero también reducir el beneficio potencial”, dice Sprinzen, de S&P.

Cuando no había garantía implícita del gobierno, los bancos de inversión podían operar balances sumamente apalancados, realizar comercio inmobiliario y otorgar préstamos a fondos de coberturas y grupos de capital privado. Ahora encaran el escrutinio de sus actividades más redituables, lo que quizá las aminora.

Algunos banqueros siguen siendo optimistas: sostienen que los años pasados fueron una era de enorme rentabilidad, que quizá no regrese tan pronto. Y dicen que los bancos de inversión podrían adaptarse después de un año o dos y seguir de manera normal, aunque con ingresos y precios de acciones más bajos.

Pero el temor es que las ventajas de los bancos de inversión sobre sus rivales universales bancarios hayan sido erosionadas por esta crisis. En cualquier caso, no hay muchos independientes. Con la desaparición de Bear, sólo quedan Goldman, Morgan Stanley, Merrill Lynch y Lehman Brothers como grandes agentes bursátiles.

Puede ser que bancos mercantiles como Lazard, grupos de capital privado como Kohlberg Kravis Roberts, o fondos de cobertura como Citadel o Fortress se expandan para llenar el hueco dejado por Bear. Con frecuencia, la consolidación de servicios financieros ha incitado la aparición de nuevos participantes.

Pero hay otra posibilidad: los bancos de inversión como Lehman y Merrill abandonarán la desigual lucha para emparejarse con Goldman y serán devorados por bancos universales. Los socios de Goldman, que tradicionalmente se han preocupado por ser menos astutos que Morgan Stanley y otros, tienen ahora otra preocupación.

Si sus rivales no pueden recuperarse de la crisis crediticia de 2007, Goldman podría terminar como una industria de un solo participante.

Fuentes de las gráficas: Thomson Datastream; Office of the New York State Comptroller; Sifma

Traducción de texto: Jorge Anaya