Reporte Económico

Radiografía fiscal de México (3/3)

Estudios de gran importancia para países como México realiza actualmente la Comisión Económica para América Latina y el Caribe (CEPAL), dependencia de la ONU, con el proyecto Políticas Fiscales para una mayor equidad: construyendo un Pacto Fiscal, en cuyo marco se realizó en noviembre pasado el seminario Tributación, equidad y evasión en América Latina: desafíos y tendencias, con estudios por países como el que ha servido de base para estos Reportes.

Si bien no descubre la rueda, es alentador que un organismo como la CEPAL enfoque y profundice en el aspecto fiscal de nuestros países, sus limitaciones y posibles vías de superación. Algunas de las conclusiones más relevantes del citado seminario son:

• Los países de América Latina y el Caribe se caracterizan por una baja carga tributaria y una pobre recaudación de impuestos progresivos (a la renta personal y al patrimonio).

• Predominan aún los impuestos al consumo y es prácticamente nula la participación de la imposición patrimonial.

• Es reducida la exigencia de impuestos a la renta de las personas, ganancias de capital y rentas del trabajo, en circunstancias que tales tributos podrían mejorar el impacto distributivo de la política fiscal.

• La estructura tributaria de América Latina y el Caribe contribuye a la desigualdad en la distribución del ingreso.

• Los elevados niveles de desigualdad vigentes en la región alertan sobre el lugar que debiera ocupar la equidad y la incidencia distributiva en el diseño de los sistemas tributarios.

• La evasión del impuesto a la renta tanto de personas como de sociedades (empresas) es muy alto y se estima superior al do-ble de la evasión del IVA.

Estas conclusiones generales parecen dedicadas a México y su vergonzosa realidad fiscal. Una realidad de insuficiencias, ineficiencias e inequidades que constituye una de las mayores obstrucciones al desarrollo económico y social.

En un país como el nuestro, con enorme pobreza y carencias sociales, con déficits en empleo, alimentos, educación, salud, seguridad, infraestructura productiva, agua, energía, servicios básicos, preservación del medio ambiente,… para donde quiera que volteamos siempre hay un muro y un letrero ¡No hay recursos, venga después!

Y este es el muro que debemos derribar pues está cimentado en una falsedad. Recursos si hay, como los hay en toda economía, la cuestión es quién se lo apropia. Entre más avanzadas son las sociedades, la distribución del ingreso y la riqueza tiende a ser más justa (todos contribuyen pero quien más recibe más aporta) y es precisamente el sistema fiscal el instrumento básico de tal redistribución; en los países cavernarios como el nuestro, tal instrumento fiscal funciona mal y marginalmente, y es por ello que no contribuye al progreso económico y la inclusión social sino al atraso y la exclusión.

Por demás interesante sería que la Secretaría de Hacienda nos explicara cómo se las inge-nia para ser tan ineficiente en el cobro de impuestos a las grandes empresas, a los corporativos y a ese 1% de los causantes que acumula ingresos y riqueza como el Sha de Irán antes de los ayatolas.

De gran interés sería saber también porqué en el Congreso han aprobado la reducción de la tasa máxima del ISR a los altos ingresos personales del 60.5% que tenía en 1986 al 28% actual, y la de ISR a empresas de 42 al 28% en el mismo lapso, dejando el grueso de la carga fiscal en los asalariados cautivos.

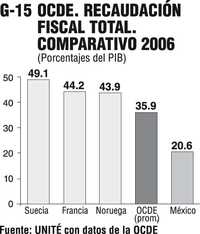

¿Cómo le hace Hacienda para que nuestro país sólo capte el 20% del PIB (incluyendo los gravámenes al petróleo que representan más de un tercio de los ingresos fiscales) mientras los países de la OCDE sin ser exportadores de petróleo captan el 36% y los más avanzados más del 40%? (Gráfico 15).

¿Con qué exceso de falta de habilidades cuenta para que en el cobro del IVA exista una evasión de entre 20 y 35%; en el ISR por actividad empresarial y profesional de 77 a 87; en el ISR por renta empresarial de 26 a 40; y en el ISR por arrendamiento de 64 a 70%? (Gráfico 16).

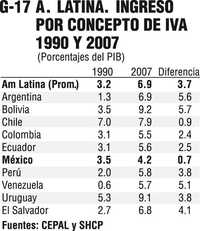

¿Cómo es posible que en América Latina seamos el país (o uno de los países) que peor cobra el IVA? (Gráfico 17).

En México requerimos abor-dar en forma apremiante, seria y a fondo la cuestión fiscal y prestar oídos a la conformación de un Pacto Fiscal como el que propone la CEPAL.

Si bien la crisis actual se ha ramificado a todo el mundo, no debería afectarnos como lo está haciendo si el país contara con una estructura fiscal amplia y sólida, capaz de abrir salidas sin el fácil recurso de endeudarnos más de lo que estamos, y por supuesto, con una política económica de reactivación alternativa y contención anticrisis.

En sus conclusiones, el estu-dio sobre México de la CEPAL apunta que “Sin un genuino sentido de urgencia entre los actores involucrados en el proceso de reforma fiscal será difícil seguir caminando hacia la suficiencia, equidad y eficiencia tributarias”, y recomienda: poner énfasis en la captación del Impuesto sobre la Renta (a empresas y personas, y en los impuestos al patrimonio); en la evasión tributaria; en la simplificación fiscal; en los gastos de captación; en nuevas plataformas tecnológicas; en la administración y eficiencia de los recursos humanos, financieros y materiales; y en el diseño de nuevos procesos operativos de servicios al contribuyente: defensa legal, fiscalización y cobranza.

Por nuestra parte sólo añadiríamos tres elementos:

1) La revisión a fondo de la legislación relativa a la tributación a efecto de cancelar algunos tratamientos preferenciales que no son justificables y cerrar las innumerables rendijas que permiten la enorme elusión (eludir las normas) que se da en el país,

2) Un ajuste a las fórmulas vigentes para una participación más efectiva de los estados y municipios en el diseño, cobro y administración de los impuestos, pues siendo México un país federal tiene una concentración fiscal más centralizada que la gran mayoría de los países unitarios (Gráfico 18). De la captación del país los gobiernos estatales sólo captan el 2.1% y los municipales el 1.1, y

3) La conveniencia de transformar al SAT (Servicio de Administración Tributaria) es un órgano autónomo, libre de la influencia gubernamental, capaz de diseñar, proponer al Congreso y operar un sistema tributario neutral, eficiente, equitativo, sencillo, y acorde con la realidad y las necesidades del país.

UNIDAD TÉCNICA DE ECONOMÍA SA de CV • ciudad de México • Teléfono / Fax: 5135 6765 • [email protected]