Paraísos Fiscales. Giros Negros de la Globalización (1/2)

iguiendo su tradición de nulidad, la semana pasada los ocho “líderes del mundo” y sus invitados al lunch dejaron pasar la oportunidad en Enniskillen de dejar de ser lo que son y, para variar, hacer algo importante para sus países y el mundo, en este caso adoptando ya acciones decisivas (no dilatorias) para neutralizar los perniciosos paraísos fiscales, uno de los principales giros negros de la globalización.

Catalogados inicialmente en los 70s como simples centros financieros que surgían en la lógica de la expansión bancaria de la época, pronto su extraña proliferación y la masiva afluencia de bancos, agencias financieras, bufetes, y millares de empresas pantalla filiales de corporativos, hicieron visible su verdadero rostro y el porqué de su denominación como paraísos fiscales.

Auspiciados por la desregulación generalizada, la laxitud de las normas e instituciones supervisoras, y la tolerancia cómplice de los gobiernos neoliberales, tales paraísos resultaron ser partes de una enorme maquinaria global diseñada para la evasión masiva de impuestos y para operar como baluartes de la secrecía, el anonimato, la opacidad y la consecuente impunidad para todos aquellos capitales, empresas, organizaciones e individuos que tienen algo que ocultar. Nadie que vive en la legalidad y con la conciencia tranquila recurre a un banco a miles de kilómetros teniendo 10 a la vuelta de la esquina.

Pero si bien dichas características son el secreto de su éxito, al mismo tiempo son también su estigma de origen, la causa de su nocividad para el resto del mundo. y la razón por la que deben dejar de operar como tales.

Los estudios tardíos

No obstante la claridad que se tuvo desde los 80s sobre los efectos nocivos de los paraísos, un silencio cómplice prevaleció por años en las esferas gubernamentales. Fue hasta 1998 cuando un organismo internacional, la Organización para la Cooperación y el Desarrollo Económico (OCDE) rompió el silencio y se aventuró en el tema con su reporte Competencia fiscal dañina: un tema global emergente, y a develar en el año 2000 el quién, qué y cómo de los paraísos fiscales ( Reporte Económico 20/abril/2009), para después replegarse a un proceso de negociaciones insustanciales y acuerdos de “transparencia” e “información” que en nada parecen haber afectado el funcionamiento y la multiplicación de los paraísos.

Ya en la primera década de este siglo, organismos como el FMI y el Senado estadunidense, y organizaciones civiles como Tax Justice Network, Oxfam y Christian Aid, entre otras, han abordado el tema con amplitud, pero es quizás el estudio Tax havens and development: Status, análisis and measures elaborado por una Comisión especial del gobierno noruego en 2009, el más serio, objetivo y completo análisis sobre el tema.

Definiendo al paraíso

Aun cuando la Comisión no adopta una definición para el término paraíso fiscal, sí asume que la combinación de secrecía y virtualmente cero impuestos caracteriza a tales jurisdicciones.

La secrecía implica que tanto el sistema como las reglas establecidas impiden, por ejemplo, conocer la propiedad y la operación de las compañías, fondos, fideicomisos, y otros organismos, y al mismo tiempo permite registrar, exentas de impuestos, a empresas pantalla (shell companies) cuyos negocios y operación real están en otros países.

En concordancia con la OCDE, la Comisión identifica cuatro características que definen a los paraísos fiscales:

1. Impuestos nulos o simbólicos a los ingresos de capital (impuestos sobre la renta, ISR).

2. Un régimen fiscal especial (aro protector) para las empresas pantalla.

3. Nula o mínima transparencia en lo referente a la propiedad de empresas y capitales; y ausencia de supervisión efectiva, y

4. Falta de un intercambio efectivo de información en materia de impuestos con otros países y jurisdicciones.

Un aspecto negativo fundamental de los paraísos son sus regímenes fiscales especiales, leyes y sistemas protectores, pues afectan en primera instancia a otros estados y países. El no aplicar impuestos al ingreso hace obviamente a los paraísos atractivos para las empresas, pero a la vez nocivos para los otros países, a los cuales les quita el derecho y la posibilidad de gravar los ingresos y las utilidades en ellos generados.

Pero las estructuras dañinas de los paraísos no sólo afectan a la recaudación fiscal de los países; también son canales de evasión, lavado y cobertura para múltiples actividades criminales, como la venta ilegal de bienes valiosos, arte o armamento; el tráfico de narcóticos, personas, órganos, o especies animales y vegetales; terrorismo; corrupción, robo, fraudes y otros crímenes económicos graves.

Estos elementos, puntualiza la Comisión, tienen en conjunto consecuencias graves en otros países y en especial en aquellos en desarrollo, dada su capacidad de dañar a las instituciones, al sistema legal, al servicio civil, e incluso a los procesos de democratización.

¡Quiénes son?

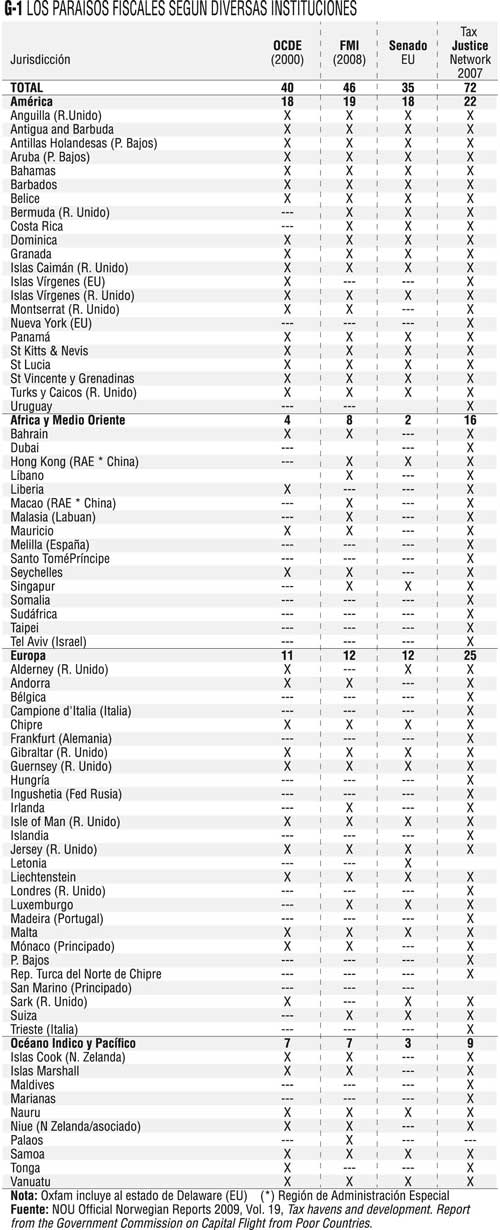

La Comisión no presenta en su estudio un listado propio de los paraísos fiscales, pero sí un cuadro comparativo (Gráfico 1) de los países, territorios y ciudades que cuatro fuentes, con diferentes criterios, consideran paraísos: la OCDE (2000) que abarcó 40 jurisdicciones pero omitió incluir a cualquier estado miembro; el FMI (2008) que incluye a 46 jurisdicciones a las que invitó a colaborar en materia de supervisión y lavado de dinero, y a reportar información; el Senado de Estados Unidos, que en un proyecto de ley denominado Stop Tax Haven Abuse Act incluyó a 35 países como jurisdicciones secretas; y la Tax Justice Network, organización que promueve la equidad impositiva y la comprensión de los efectos perniciosos de la evasión, la competencia fiscal desleal y los paraísos fiscales, y que en 2007 identificó 72 jurisdicciones.

UNIDAD TÉCNICA DE ECONOMÍA SA de CV • ciudad de México • Teléfono / Fax: 5135 6765 • [email protected]