Panorama económico mundial

Martes 28 de octubre de 2014, p. 24

La economía mundial fue atrapada por otro “derrumbe relámpago” el 15 de octubre, al crecer la inquietud por un declive en las perspectivas de crecimiento, impulsado por los débiles datos de las ventas al menudeo en Estados Unidos. Los mercados de valores fueron vapuleados, los rendimientos de los bonos de gobierno en países de la periferia de la zona euro se dispararon y los del Tesoro estadunidense se hundieron, como reflejo de una corrida hacia activos de refugios para inversionistas. The Economist Intelligence Unit cree que los movimientos de mercado representan una corrección, aunque dolorosa, después de años de liquidez abundante. Dicho esto, el espectro de deflación en la zona euro, la posibilidad de contagio en Estados Unidos y los riesgos de los mercados emergentes significan que nuestros pronósticos de crecimiento global parecen ahora más frágiles.

La extensión de la venta de activos del 15 de octubre –seis años y un mes después del colapso de Lehman Brothers, que puso la economía mundial en recesión– fue alarmante. El rendimiento de los bonos del Tesoro de Estados Unidos cayó en 30 puntos base, y por un tiempo se comerciaron a menos de 2 por ciento. Fue la primera vez que se alcanzó ese umbral desde que la Reserva Federal dijo que comenzaría a detener su programa de compra de activos en gran escala (QE3) a mediados de 2013. Los réditos en Alemania también cayeron; el del bono a 10 años marcó un récord de 0.72 por ciento. La corrida hacia activos más seguros causó un salto en los rendimientos de economías de la periferia de la eurozona. Los costos de préstamos griegos a 10 años se elevaron arriba de 9 por ciento el 16 de octubre, 300 puntos base más en más o menos una semana, en tanto los réditos de la misma madurez en España, Portugal e Italia se elevaron en unos 30 puntos base cada uno.

El colapso relámpago fue ensombrecido por una acumulación gradual de malos datos económicos en semanas recientes, comenzando por la falta de crecimiento de la zona euro en el segundo trimestre. La Unión Europea representa alrededor de la cuarta parte de la producción económica mundial y ha estado rezagada durante algunos meses. Alemania anunció en agosto la mayor caída en la producción industrial en cinco años; la inflación en China en el mismo año alcanzó su punto más bajo en un lustro ese mismo mes, en tanto las ventas al menudeo en Estados Unidos se contrajeron de un mes a otro en septiembre.

Tendencias negativas

Junto con la reciente racha de datos débiles, otras tres tendencias significativas han preocupado a los inversionistas. Primero, el precio del petróleo ha ido a la baja desde junio, y la caída se ha acelerado desde principios de octubre. El referente mundial, Brent con fecha, cayó de 93 dólares el barril el primero de octubre a 84 dólares el 15 del mismo mes, al superar los fundamentos del mercado el riesgo político y, en particular, la crisis en Medio Oriente. Los pronósticos de crecimiento de la demanda global se han rebajado repetidas veces (la más reciente por la Agencia Internacional de Energía), en tanto las proyecciones de la oferta global, en especial en Estados Unidos, se han revisado al alza. Nuestras estimaciones destacan este desequilibrio: calculamos que el consumo mundial de petróleo se habrá elevado apenas en 920 mil barriles por día (b/d) este año (un magro uno por ciento de crecimiento); en comparación, la sola producción de Estados Unidos se habrá incrementado en más de 1.2 millones de b/d en el mismo periodo.

Por supuesto, la baja de precios del petróleo beneficia a la mayoría de consumidores y empresas, pero la visión del petróleo en un curso titubeante de cuatro meses es preocupante para la economía mundial en conjunto, dado que el precio no logra encontrar un piso.

Segundo, la incapacidad de contener el brote de ébola en África también gravita sobre el sentimiento del mercado. La aparición del virus en Estados Unidos, una cadena de notas alarmistas en los medios y la extendida incomprensión de cómo se transmite se han añadido a los temores. Las restricciones de viajes y las cancelaciones de vuelos, de ponerse en práctica, comenzarían a pesar en el comercio global y en el crecimiento económico.

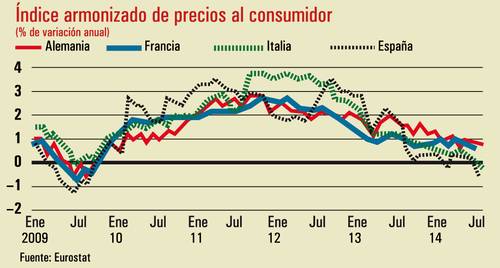

Tercero, la inflación de precios al consumidor disminuye en todo el mundo. Las bajas de precios de energía y alimentos han sido ocasionadas sobre todo por la abundante oferta, gracias al avance tecnológico y al buen clima. Pero la demanda también ha sido débil, en consonancia con el mediocre (o inexistente) crecimiento económico, en especial en la zona euro. Aun en economías que se expanden a un ritmo decente, como Estados Unidos y Gran Bretaña, la inflación está por debajo de las metas de los bancos centrales porque no se han cerrado los huecos de producción que se abrieron tras la recesión de 2009.

Viene de lejos

The Economist Intelligence Unit ha pronosticado desde hace mucho que el retiro del estímulo monetario de la Fed causaría volatilidad en los tipos de cambio y los mercados de valores y bonos. Las políticas de liberación cuantitativa en Estados Unidos y Japón han inyectado billones de dólares a la economía global y, con tasas de interés en niveles bajos sin precedente en el mundo desarrollado, esos fondos se han canalizado a activos riesgosos. Ahora que se está cerrando la llave, habrá que corregir los mercados. El descenso de 150 puntos en el S&P 500, referente de valores en Estados Unidos, con respecto a su punto más alto reciente, de mediados de septiembre, es menos alarmante si se pone en el contexto del ascenso de mil 300 puntos de los cinco años pasados. Sin embargo, vale la pena preguntar si la recuperación económica tiene impulso suficiente para desentenderse de esta volatilidad de los mercados, que inevitablemente enfriará los negocios y el consumo.

Puntos desencadenantes

La turbulencia del mercado es también indicio de mayores vulnerabilidades en la economía mundial: varios disparadores potenciales ligados a estas debilidades podrían, aislados o en conjunto, obligar a revisar nuestro pronóstico de crecimiento mundial. Destaca entre ellos el riesgo de inflación en la zona euro, situación que hace eco a la de Japón en la década de 2000. La inflación en la zona euro fue de 0.3 por ciento en septiembre, vigésimo mes consecutivo en que el Banco Central Europeo (BCE) se ha quedado corto en su meta de un 2 por ciento. El BCE está bajo presión para adoptar medidas de apoyo al crecimiento de precios, pero esas propuestas causan escepticismo en Alemania, y creemos que esa oposición evitará actuar al respecto. Esta renuencia aumenta las probabilidades de que la deflación siente sus reales.

Peor aún sería que la deflación se extendiera en Estados Unidos. Ya hay fuerzas considerables presionando a la baja la inflación de precios al consumidor, como el dólar fuerte y la caída de precios de energía y alimentos. También es notable que, pese a un excepcional crecimiento del empleo en ese país en 2014, la inflación salarial se mantiene quieta. La ganancia promedio por hora se ha elevado apenas 2 por ciento el año pasado, lo que, ajustado a la inflación, significa que los salarios reales apenas si han crecido.

En busca de signos positivos

Pese a estos y otros riesgos, se puede encontrar cierto alivio en las tendencias recientes. Un menor precio del petróleo equivale a un recorte de impuestos para los consumidores en todo el mundo, que sienten el beneficio de una reducción de costos de calefacción y viaje, la cual les deja más dinero para gastar en otras cosas. La baja de precios de la energía también beneficiará a países como Turquía, que tienen grandes déficits con el exterior y son vulnerables a las salidas de capital.

Creemos que la volatilidad del mercado esta semana refleja incertidumbre de los inversionistas, más que un cambio en los fundamentos económicos. Un día después del derrumbe relámpago, nuevos datos en Estados Unidos mostraron que la producción industrial creció un muy fuerte uno por ciento de agosto a septiembre, en tanto las nuevas solicitudes de compensación por desempleo a principios de octubre estaban en su punto más bajo en 14 meses. La economía de Estados Unidos sigue en excelente salud. Sin embargo, los mercados han mostrado que el mundo entrará en un periodo de alta volatilidad al completar la Fed su programa de QE al final de este mes y avanzar hacia un ciclo restrictivo el año próximo. El peligro es que los temores de los mercados se vuelvan prolongados y dañen los negocios y el consumo. Por ahora mantenemos nuestras predicciones de crecimiento global y de Estados Unidos en 2015, pero los riesgos en ambas se han vuelto más serios en los días recientes.

Economist Intelligence Unit

Traducción: Jorge Anaya

En asociación con Infoestratégica