Lunes 19 de agosto de 2024, p. 25

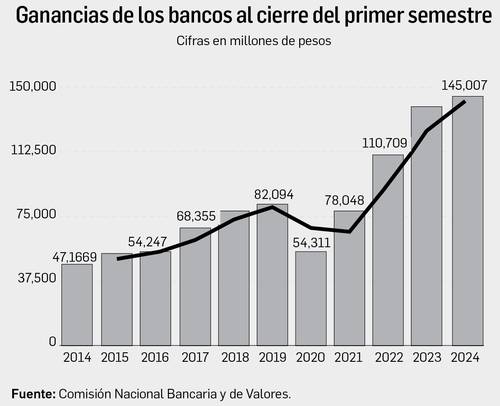

Al cierre del primer semestre, los bancos privados que operan en el país ganaron 145 mil 7 millones de pesos, 0.35 por ciento en términos reales menos que los 138 mil 616 millones de pesos reportados entre enero y junio de 2023, según cifras de la Comisión Nacional Bancaria y de Valores (CNBV).

Fue el cuarto mes consecutivo en que las utilidades de estas instituciones son menores a las del mismo ejercicio del año anterior, producto de una menor obtención de ingresos extraordinarios por cobro de intereses y una mayor creación de reservas para protegerse ante eventuales pérdidas.

La última vez que la banca reportó menos utilidades respecto al mismo lapso del año previo fue en 2020, año de la pandemia, cuando las ganancias cayeron 35.9 por ciento en términos reales.

Este año, el primer mes en que las ganancias de los bancos fueron menores comparadas con el año anterior fue en marzo, cuando disminuyeron 5.09 por ciento en términos reales; en abril, la reducción fue de 3.59 por ciento y en mayo de 1.05 por ciento.

De acuerdo con la CNBV, al concluir el primer semestre del año pasado, la tasa de crecimiento en las utilidades de los bancos fue de 19.1 por ciento.

Este resultado se presentó en un entorno marcado por el hecho de que el Banco de México (BdeM) mantenía la tasa de referencia –el instrumento que marca el costo al que se financian empresas y familias– en 11.25 por ciento, su nivel más alto desde que tiene como propósito controlar la inflación por medio de la política monetaria.

El año pasado los bancos tuvieron su mejor generación de utilidades, que sumaron 272 mil 699 millones de pesos.

Crecen margen y reservas

Las cifras a junio indican que los siete bancos de importancia sistémica (aquellos que en caso de quiebra pondrían en riesgo la estabilidad del sistema financiero mexicano), que son BBVA, Santander, Citibanamex, Banorte, HSBC, Scotiabank e Inbursa, concentran 80 por ciento de las ganancias.

El margen financiero (que es básicamente la diferencia entre los intereses cobrados a los deudores y los pagados a los ahorradores) sumó 412 mil 782 millones de pesos, monto 9.5 por ciento mayor en términos reales si se compara con los 358 mil 950 millones reportados durante el primer semestre de 2023. Hace un año, la tasa de crecimiento era de 13.5 por ciento.

En este sentido, los ingresos por intereses sumaron un monto de 865 mil 294 millones de pesos, cantidad 7.2 por ciento mayor en términos reales si se compara con los 768 mil 601 millones obtenidos entre enero y junio de 2023. La tasa de crecimiento el año pasado era de 41.8 por ciento.

En tanto, los gastos por intereses alcanzaron 452 mil 512 millones de pesos, un aumento de 5.2 por ciento si se compara con los 409 mil 651 millones de pesos reportados en el primer semestre de 2023. La tasa de crecimiento en el mismo periodo del año pasado era de 81.4 por ciento.

En los reportes financieros que han sido publicados por las principales instituciones bancarias privadas que operan en el país, como BBVA o Santander, se hace énfasis en que a lo largo de los primeros seis meses de este año han creado mayores reservas para evitar posibles pérdidas crediticias.

El reporte de la CNBV indica que las estimaciones preventivas para riesgos al cierre de junio alcanzaron un monto de 86 mil 684 millones de pesos, lo que implicó un incremento de 21.5 por ciento con respecto a los 67 mil 935 millones reportados en la primera mitad de 2023.