Crisis capitalista mundial y políticas públicas1

Se presentó libro así titulado en la Casa de la Primera Imprenta de América

oordinado por José María Martinelli, el libro presentado este miércoles en la Casa de la Primera Imprenta de América, es un volumen de casi 500 páginas que se divide en dos partes: la primera sobre la crisis capitalista mundial comprende ocho trabajos y la segunda, sobre políticas públicas, comprende 10 trabajos. La presentación muy breve del volumen corre a cargo del coordinador. Con éste, son ya dos volúmenes sobre la crisis (que llegan a mis manos), ambos publicados en 2010 por la Unidad Iztapalapa de la UAM. El otro es Capitalismo ¿Recuperación? ¿Descomposición? Aunque tiene un origen institucional distinto, también en 2010 la Fundación Heberto Castillo publicó el libro, que yo coordiné, Para comprender la crisis capitalista mundial actual. Es un signo alentador que prolifere el interés por comprender esta crisis que puede seguir cambiando nuestras vidas para mal pero que también abre oportunidades para enmendar la atroz realidad capitalista.

Encontré muy interesante el riguroso y breve texto (“La crisis: consideraciones básicas”, pp. 37-54) de José Valenzuela Feijóo (JVF), destacado economista marxista de origen chileno, profesor de economía de la UAM-I. Son también muy interesantes otros trabajos pero no tengo espacio para comentarlos. JVF divide su escrito en 12 secciones sin título y en cada una desarrolla una tesis sobre la crisis. Intento esquematizarlas y me detengo en los análisis más lúcidos. 1. La tesis neoclásica sostiene que la economía de mercado capitalista es estable, pero ésta y las anteriores crisis demuestran que ello no es así y que las crisis son un componente esencial, y funcional del capitalismo: “operan como una purga, molesta pero beneficiosa para el sistema”. 2. El sector financiero es todavía más volátil que el real y puede arrastrarlo a la crisis. El sector financiero se había venido transformando mediante el triple expediente de la innovación (enorme abanico de nuevos títulos financieros, muchos muy riesgosos), la globalización y la desregulación. El movimiento de los nuevos títulos, dice JVF, se independiza de la economía real y se generan euforias (burbujas especulativas) que, si son gigantes, al romperse (lo que es inevitable) desatan verdaderas tormentas.

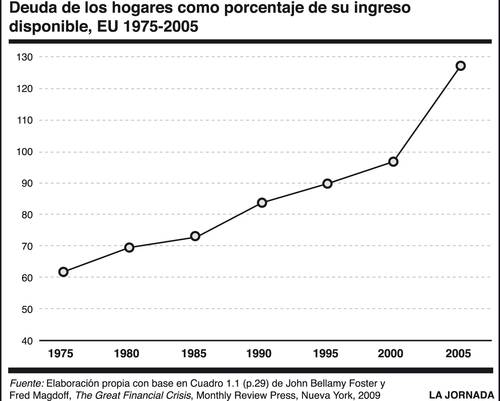

3. La actual crisis exige volver a discutir los nexos entre variables reales y financieras, sobre los cuales hay tres posiciones básicas: a) la neoclásica que sostiene que el sector real opera como una esfera por completo independiente y que domina al sector financiero; b) algunos seguidores de Keynes (Minsky, por ejemplo) sostienen que es el financiamiento el que actúa como rector de la inversión y marca el ritmo de al economía; y c) Marx sostiene que hay influencias recíprocas (de ida y vuelta) y que el factor dominante en el largo plazo es el sector real, pero que, en determinadas coyunturas, la variable financiera se vuelve dominante. También en el pensamiento marxista se suele sostener que “es el dato económico más estructural y real el que da lugar al papel relevante que asumen las variables financieras”. Esta afirmación la ilustra con lo que pasó en las últimas décadas en EU: aumento drástico de la distribución regresiva del ingreso: el ingreso de 5 por ciento de los hogares más ricos pasó de ser 11.4 veces más alto que el de 20 por ciento con menores ingresos en 1979, a 20.7 veces en 2004. Detrás de esta evolución, explica JVF, se encuentra el fuerte aumento de la tasa de plusvalía (de 2.46 en 1992 a 3.63 en 2007) explicado por un casi nulo crecimiento del salario real y crecimiento de la productividad. El excedente económico se ha disparado y ha alcanzado 78 por ciento del valor agregado neto. Esta regresividad dio lugar al aumento del consumo suntuario de los estratos altos y al endeudamiento de los estratos medios y hasta bajos. “La situación es paradójica, señala JVF, el consumo se transforma en el principal impulsor del crecimiento en tanto los principales agentes del consumo agregado, que son asalariados, ven muy castigado su ingreso. La contradicción se ha ‘resuelto’ de momento con la intervención del capital financiero: elevando los niveles de endeudamiento (de los hogares) que a la larga son insostenibles” (véase gráfica). Y concluye cerrando el círculo argumental en el que ha mostrado lo que se proponía (que son los datos más estructurales y reales los que explican el papel relevante que asumen las variables financieras): “en general se ha venido dando una situación de mucho capital excedente que no encuentra oportunidades de aplicación productiva (para la tasa de ganancia que se exige), algo que parece estar en la base de la enmarañada especulación superestructural que por estos días ha vuelto a explotar”.

4. Dos tesis complementarias: a) sin regulación las crisis tienden a agravarse; y b) las crisis no se evitan con regulación pero sí pueden suavizarse. 5. La supuesta racionalidad sin límites que suponen los neoclásicos, subrayada por la corriente de expectativas racionales, ha sido desmentida por las reacciones de los agentes financieros que, en palabras de un economista neoclásico, se comportaron como manada. 6. Las crisis agudizan la centralización del capital: las empresas que quiebran son absorbidas por las que sobreviven elevando el grado de monopolio de la economía. 7. La actual no es una crisis cíclica más, sino una crisis estructural que abre la puerta a un nuevo patrón de acumulación. 8. Al ser las economías de América Latina dependientes de la economía de EU opera en ellos un ciclo de carácter exógeno. En el contexto neoliberal se ha hablado de economías desacopladas, blindadas, pero la crisis ha mostrado la falsedad de estas pretensiones. Un rasgo clave de la actual recesión es su carácter mundial sincronizado, lo que cierra la opción de mercados regionales alternativos (aquí JVF parece olvidar que China e India han seguido creciendo) 9. La eventual reanimación del mercado interno como salida de la crisis (o paliativo), sólo puede tener lugar si hay un rápido e importante proceso de sustitución de importaciones, lo cual es incompatible con las pautas neoliberales actuales de las relaciones externas. 10. El cambio estructural requerido, respetando la matriz capitalista, pues no hay condiciones para ir más allá, supone el desahucio del patrón neoliberal, moviéndose hacia un mayor papel del mercado interno, regulación de las relaciones externas, intervención estatal activa en la economía, subordinación del capital financiero al industrial y desplazamiento del capital financiero de su condición de fracción dirigente del bloque de poder. 11. El cambio en el patrón de acumulación significa que se transforman las condiciones de producción, apropiación-distribución y utilización del excedente o plusvalía, así como un cambio en la fracción dirigente del bloque del poder. 12. Se esperaría un menor peso y descrédito de la teoría económica neoclásica hoy dominante.

1 Suspendo, sólo por esta entrega, la serie Medición Multidimensional de la Pobreza en México y el Mundo.

http://www.julioboltvinik.org jbolt@colmex.mx