Petróleo

Martes 21 de agosto de 2012, p. 24

En décadas recientes, EU ha importado la mayor parte de su petróleo. Ahora, sin embargo, surgen con rapidez nuevas fuentes de suministro en la región. La dependencia de EU en el “petróleo extranjero” desciende, mientras el amigable Canadá se ha vuelto su mayor proveedor externo. Pero, ante la carga de transportar tanta producción nueva, la red existente de oleoductos está resultando insuficiente. El petróleo de los campos de esquisto de Dakota del Norte, por ejemplo, y el de las arenas bituminosas de Canadá, han fluido hacia el gran depósito estadunidense de Cushing, Oklahoma. Allí, debido a la falta de capacidad de los oleoductos, más de 44 millones de barriles de petróleo permanecen varados, según la Administración de Información Energética (AIE) de EU.

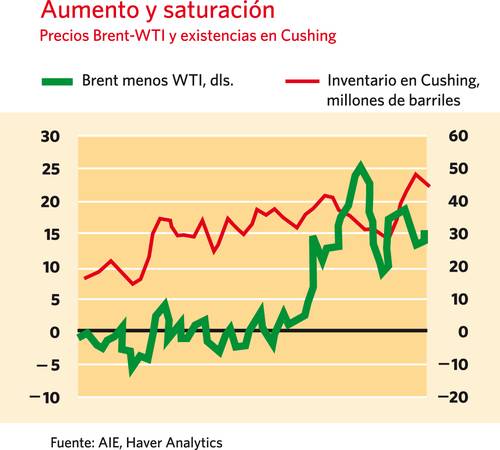

Cushing es donde se fija el precio de referencia del crudo estadunidense. Debido al exceso de oferta, el precio de un barril de crudo West Texas Intermediate (WTI) se ha derrumbado. De ahí el gran diferencial entre el WTI y su equivalente europeo, el Brent (ver tabla). La diferencia entre ambas medidas, que antes era estrecha, llegó a 20.59 dólares el 14 de agosto. Es algo negativo para los productores estadunidenses, en particular para quienes realizan costosas operaciones en arenas bituminosas en Alberta. Los precios que piden algunos grandes productores de esa zona languidecen 25% debajo de su punto más alto de 2011.

Las firmas petroleras han puesto esperanzas en nuevos avances en la infraestructura de oleoductos en EU. La reversión del flujo de un oleoducto de Cushing y la construcción de un nuevo ramal permitirán que el excedente de crudo escape hacia el sur de Texas, corazón de la industria refinadora del país. Allí debe de hacer más falta, así que alcanzará mayor precio. Como resultado, los precios del WTI deberían subir, al menos en teoría.

¿La panacea?

Primero, la reversión del flujo. El oleoducto Seaway se usaba para bombear crudo del Golfo de México hacia refinerías ahora extintas en Cushing (ver mapa). Hoy la demanda va en sentido opuesto. Así, en mayo de 2012 se revirtió el flujo, con lo cual se convirtió en el primer canal directo de Cushing a la costa del Golfo. Hoy mueve 150 mil b/d, y las estaciones de bombeo elevarán la presión hacia finales de este año, con lo cual el tiempo necesario para llevarlo a lo largo de los mil km del oleoducto se reduciría de 12 a cinco días y el volumen se elevaría a 400 mil m/d. A mediados de 2014 la cifra llegaría a 850 mil b/d.

El otro oleoducto que ayudaría a desalojar el crudo sobrante en Cushing es el Keystone XL, controvertido esquema que conectaría las arenas bituminosas de Alberta, anatema para los ambientalistas, con las refinerías de Texas. Pero el escrutinio regulador y el estancamiento político han impedido el avance del plan. Sin embargo, TransCanada, la compañía que promueve el proyecto, logró el 27 de julio la aprobación del ramal sur de la red (la cual no requirió autorización federal porque no cruza límites estatales). Si todo sale conforme al plan, hacia finales de 2013 el Keystone XL estaría enviando 700 mil b/d de Cushing a la costa del Golfo, distante 780 km.

Barcazas, camiones y trenes

Entre tanto, el atoro en Cushing, aunado al precio relativamente barato del crudo norteamericano, ha dado origen a medios alternativos, aunque más caros, de transportar crudo. Barcazas y camiones hacen su parte, pero los trenes son la nueva tendencia más importante.

Llevar petróleo de A a B por tren de carga cuesta típicamente más que bombearlo por un oleoducto entre los mismos puntos. Pero, dados los bajos precios del crudo, la diferencia es costeable para las refinerías: mientras el diferencial WTI-Brent sigue siendo amplio, el petróleo de bajo costo interno puede reducir las importaciones e incluso permitir pagar altos costos de transporte ferroviario. Además, el sistema existente de ferrocarriles es extenso y no se requiere construir mucha infraestructura adicional. Cuando se trata de transportar betún, como el procedente de Saskatchewan, el ferrocarril es especialmente conveniente, porque obvia la necesidad de comprar los costosos químicos adelgazadores que le permiten pasar por el oleoducto.

En Canadá, el cambio al transporte por ferrocarril ha sido repentino. Se ha construido una instalación de carga en Saskatchewan dos veces más aprisa de lo normal, la cual envía hasta 15 mil b/d a refinerías de Texas, California y Pensilvania. Su propietaria, Altex Energy, tiene dos proyectos similares en construcción en Alberta y estima que la décima parte de la producción de arenas bituminosas llegará a viajar por tren, según el periódico canadiense The Globe and Mail.

A través de la frontera en EU, el ferrocarril Burlington Northern lleva la cuarta parte del crudo extraído del campo de esquisto Bakken, en Dakota del Norte. La compañía US Development Group expandió en fecha reciente su terminal de St. James, Luisiana, para descargar 130 mil b/d de trenes. En el oeste, la refinería Tesoro pretende recibir 50 mil b/d por tren en su refinería de Anacortes, 20 mil más de lo anunciado previamente.

Otras empresas trazan planes de negocios en torno a la opción ferroviaria. A principios de julio, la firma de capital privado Carlyle Group adquirió la refinería Sunoco, en Filadelfia, la cual había manejado el costoso crudo Brent, pero el plan revisado consiste en alimentarla con 140 mil b/d llevados por trenes de alta velocidad desde el campo Bakken. Algunos analistas sostienen que esta acción anticipa un repunte en la capacidad refinadora de la costa oeste de EU.

Más allá de las vías

Por ahora, mientras Keystone XL y otros oleoductos esperan aprobación, transportar petróleo por vía férrea es una cómoda alternativa a las limitaciones del sistema de transporte petrolero en Norteamérica. Pero, ¿cuánto tiempo durará? Después de todo, una vez que Seaway y el tramo sur de Keystone XL estén en plena operación, hacia 2014, serán capaces de retirar 1.5 millones de b/d de Cushing.

Antes de eso, sin embargo, el esquisto de Bakken podría estar generando 700 mil b/d; Alberta ya vende 1.4 millones de b/d a EU. Esto sugiere que los dos oleoductos no aliviarán del todo la sobreoferta en Oklahoma y que aún podría existir un nicho para el ferrocarril como conductor de petróleo. Sin embargo, a final de cuentas las fortunas del referente WTI serán cruciales. Conforme los oleoductos saquen más crudo de Cushing, y los trenes transporten más, el precio del referente estadunidense debe elevarse, en teoría. Si eso ocurre, los márgenes de las refinerías podrían contraerse al punto en que pagar tarifas ferroviarias pierda sentido. Pudiera ser que el ferrocarril acabe siendo, en parte, víctima de su propio éxito.

Traducción de textos: Jorge Anaya