México. Reporte sobre el Sistema Financiero 2014 (2/2)

n el reporte anual que nos ocupa, el Banco de México define:

Perfil del sistema financiero

A junio de 2014, el saldo de los activos del sistema financiero ascendió a 14.3 billones de pesos, 6.1% más en términos reales que en junio de 2013 y equivalente al 85.3% del PIB.

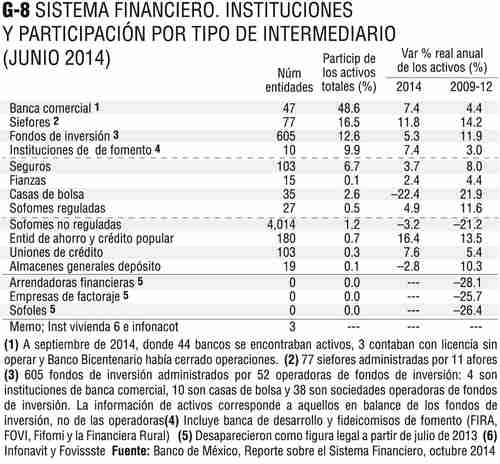

De este total de activos, la banca comercial (47 entidades) detenta el 48.6% con un crecimiento (jun-jun) de 7.4% real; las siefores (77 sociedades de inversión de fondos para el retiro administradas por 11 afores) tienen el 16.5% de los activos y un crecimiento de 11.8%; los fondos de inversión (605 fondos administrados por 52 operadoras) tienen el 12.6% de los activos y un crecimiento de 5.3% en el año; la banca de fomento (10 instituciones) participa con el 9.9% de los activos y un crecimiento de 7.4%; y las compañías de seguros (103) con el 6.7% de los activos y un crecimiento de 3.7% (Gráfico 8).

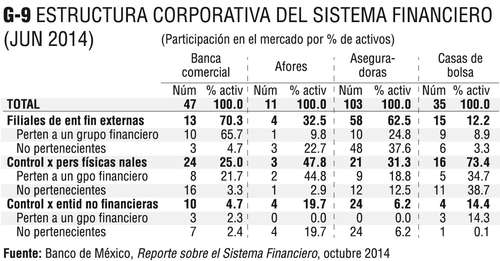

Según el origen del capital, la participación en el mercado (medida por el porcentaje de activos) es como sigue: de las 47 entidades de la banca comercial 13 son filiales de corporativos externos y controlan el 70.3% del mercado; de las 11 afores 4 son filiales extranjeras y participan con el 32.5%; de las 103 aseguradoras 58 son extranjeras y controlan el 62.5% del mercado; y de las 35 casas de bolsa 15 son foráneas y tienen el 12.2% del mercado (Gráfico 9).

La rentabilidad de los agentes financieros privados en el país es altísima, máxime para un servicio de interés público. En el primer semestre del año y operando en una economía deprimida, el rendimiento del capital (utilidad neta como porcentaje del capital contable) fue: en la banca comercial de 13.3%, en las afores de 18.4, en las casas de bolsa de 20.4, en las afianzadoras de 35.1, y en las operadoras de fondos de inversión de 61.3% (Gráfico 10).

Como punto de comparación, la rentabilidad de las empresas no financieras que cotizan en la Bolsa Mexicana de Valores fue en el mismo lapso de 8.6% en promedio.

Esta desproporcionada rentabilidad de los agentes financieros privados es sólo posible por la permisividad y (casi) complicidad del gobierno ante la abusiva y (casi) usuraria forma de operar de dichos agentes en (casi) todos los frentes: tasas de interés negativas para los depositantes y muy elevadas para usuarios del crédito, altas comisiones y cobros operativos, bancarización forzada, servicios deficientes y fallas cotidianas que acumulan miles de quejas rara vez atendidas.

Banca de desarrollo.

En estricto sentido, esta denominación incluye a seis instituciones: Nacional Financiera, Nafin; Banco Nal de Comercio Exterior, Bancomext; Banco Nal de Obras y Servicios Públicos, Banobras; Banco Nal del Ejército, Fuerza Aérea y Armada Banjército; Banco Nal del Ahorro Nacional y Servicios Financieros Bansefi; y la Sociedad Hipotecaria Federal SHF.

El concepto también suele incluir a los cuatro fideicomisos de fomento: Fideicomisos Instituidos en Relación con la Agricultura, FIRA; la Financiera Nacional de Desarrollo Agropecuario, Rural, Forestal y Pesquero, FN (Financiera Rural hasta enero de 2014); el Fondo para la Vivienda FOVI; y el Fideicomiso de Fomento Minero, Fifomi. Formalmente estas 10 entidades conforman el sistema de instituciones de fomento.

La cartera de crédito de esta banca de desarrollo (incluyendo FIRA y FN) ascendió en junio de 2014 a 1 billón 10 mil millones de pesos, de los cuales 670 mil millones (66.3%) fue crédito directo y 340 mil millones (33.7%) fue crédito impulsado neto (Gráfico 11).

Del 66.3% de crédito directo, 44.7 fue de primer piso (directo al usuario por Bancomext, Banobras y Banjército), 21.1 fue crédito de segundo piso (otorgado a través de un intermediario financiero privado), y 0.6 crédito otorgado en funciones de agente financiero.

Deuda interna que es externa

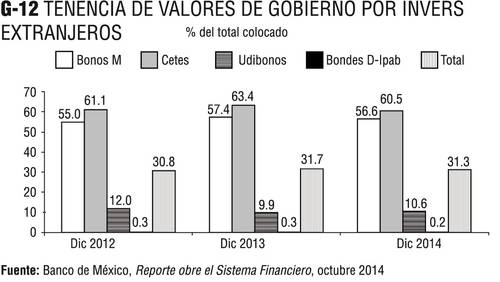

De los valores emitidos por el gobierno en el mercado mexicano, a octubre pasado estaban en poder de inversionistas extranjeros el 56.6% de los bonos y el 60.5% de los cetes; en el acumulado de todos los valores, era el 31.3%, porcentaje que se ha manteniendo estable en los últimos años (Gráfico 12).

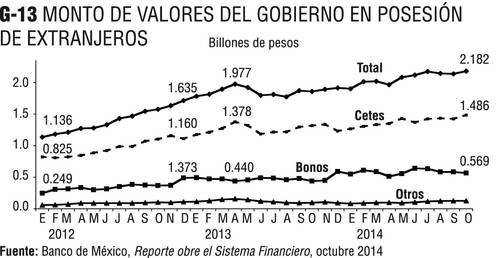

No obstante, en montos nominales los inversionistas extranjeros poseían 1.136 billones de pesos en valores gubernamentales en enero de 2012, 1.635 billones al inciar esta administración (nov 2012), y 2.182 billones ahora en octubre de 2014 (Gráfico 13). De éstos últimos, 1.486 billones están en cetes (a corto plazo) y representan de nueva cuenta un riesgo de fuga, desquiciamiento monetario y crisis económica.

La línea de crédito por 70 mil millones de dólares con el FMI no es opción, pues México no soporta más deuda por errores de diciembre y porque con ese organismo nada es gratis.

UNIDAD TÉCNICA DE ECONOMÍA SA de CV • ciudad de México • Teléfono / Fax: 5135 6765 • [email protected]